L’année 2021 est définitivement une année de basculement entre l’Occident et l’Asie avec l’ouverture d’un cycle inflationniste aux USA. D’un côté, l’Amérique de Biden vote un plan de 2 000 milliards de dollars. Dans le même temps, le gouverneur de la banque centrale, Jay Powell déclare qu’il faut laisser derrière nous les peurs inflationnistes que nous conservons depuis les années 1970. En l’espace de quelques mois, le monde a changé. Joe Biden et Jay Powell ont décidé de changer de doctrine économique. Cette année marque la fin d’un cycle de quarante ans de désinflation. Le changement est majeur. De l’autre côté, la Chine creuse l’écart en prenant la voie de la rigueur monétaire. Elle veut un yuan stable et crédible pour devenir le pilier de sa zone d’influence en Asie. Et par ailleurs, elle veut chasser le dollar des échanges entre pays asiatiques. Dans ses objectifs pour 2021, le gouvernement chinois a même annoncé qu’il s’engageait à maintenir constant le ratio dette/PIB.

L’Occident aurait moins de dettes que la Chine ?

En 2018, à l’exception de l’Allemagne, notons la somme de la dette des ménages, des entreprises et de la dette publique. La Chine est l’un des pays riches les moins endettés. Soulignons que ces chiffres sont ceux de 2018. Les mesures anti-Covid ont largement contribué à creuser ce fossé. Bien que nous n’ayons pas encore les chiffres, la Chine n’a pas monétisé la crise. Alors que les USA et l’Europe ont imprimé des milliers de milliards de dollars et d’euros. Plus grave, depuis l’adoption des mesures anti-covid, l’essentiel des dettes des USA et de l’Europe est racheté par leurs propres banques centrales.

Aujourd’hui les dettes de l’Occident ne sont plus soutenables par les marchés financiers. La sacro-sainte interdiction pour un État de se prêter à lui-même via l’impression monétaire a volé en éclat en 2020. Pire que cela, l’Occident se prépare à rentrer dans une crise difficile pour les années qui viennent.

D’un côté, les USA enchaînent les plans de relance à grands coups d’assouplissements monétaires. Cela a pour effet de créer une sorte de revenu universel où le gain financier précède le travail. Et de l’autre côté de l’Atlantique, l’Europe est hésitante mais semble s’acheminer doucement vers des plans d’austérité. Ceux-ci seront fatals à une grande partie du tissu économique déjà très mal en point et largement zombifié.

Le choc va être rude dans les années qui viennent. Aussi, les populations vont devoir développer des trésors d’adaptation et de flexibilité pour surmonter cette crise qui ne passera pas en 6 mois.

États-Unis : le choix de l’inflation

Si l’Europe n’a pas encore clairement choisi sa direction, les USA ont décidé de laisser l’inflation remonter. C’est une décision clef pour comprendre ce qui va se passer.

La grande logique des quarante dernières années c’était la désinflation. Celle-ci succédait à une hausse des prix qui avait commencé en 1955 pour se terminer en 1980. Avec une inflation à 20 %, la banque fédérale américaine, tout comme les banques centrales européennes qui ont suivi le mouvement, accompagner un cycle désinflationniste en maîtrisant ses taux directeurs.

Grosso modo, tous les cinq ans, les taux d’intérêts montent et baissent pour finir un peu plus bas que lors du cycle précédent. La FED a fait son job pendant quarante ans d’accompagnement de l’économie via les taux d’intérêts directeurs.

Fondamentalement Charles GAVE, président de la société Gavekal a montré en 1978 que deux facteurs principaux déterminent l’économie : la croissance économique et l’inflation. D’un côté nous avons des cycles inflationnistes et désinflationnistes longs de plusieurs décennies et des cycles courts de quelques années. De l’autre côté nous avons des cycles de croissance longs et courts de la même façon.

On constate qu’un cycle désinflationniste complet de 1955 à 2020 constitue une phase de croissance de long terme. Puis, à l’intérieur de ce ces cycles longs, on trouve des cycles économiques plus courts de quelques années.

Concernant la croissance, reste à savoir dans combien de temps nous allons repartir sur un cycle. Généralement, un nouveau cycle de croissance se met en place une fois qu’une grande crise économique, financière et souvent politique a eu lieu pour rebattre les cartes en quelques sortes. Un nouvel ordre social, politique et économique prend forme une fois que l’on a fait le deuil de l’ancien. Ce type de crise n’est généralement pas très drôle à vivre. La dernière grande crise s’est terminée par la seconde guerre mondiale.

Pour approfondir le sujet des cycles économiques, il est possible de se référer à la vidéo consacrée aux travaux de Ray Dalio qui a traité ce sujet avec beaucoup de talent et d’expertise.

Période de cycle inflationniste : les conséquences sur l’économie

Analyse du quadrant Gavekal

Il n’est pas possible de déterminer quand va s’installer le prochain cycle de croissance en Occident mais ce qui semble bien plus clair c’est que les USA ont besoin de rentrer dans un cycle inflationniste afin de purger les dettes monumentales.

Deux questions sont donc à traiter. Premièrement, cette politique inflationniste suffira-t-elle à régler les problèmes économiques et financiers sans passer à une crise interne profonde ? Sans doute pas. Par contre, cette refondation du système, quelle qu’elle soit, se déroulera dans un monde redevenu inflationniste. Deuxièmement, du point de vue des marchés et de l’économie, comment se comporte le monde dans un cycle inflationniste ?

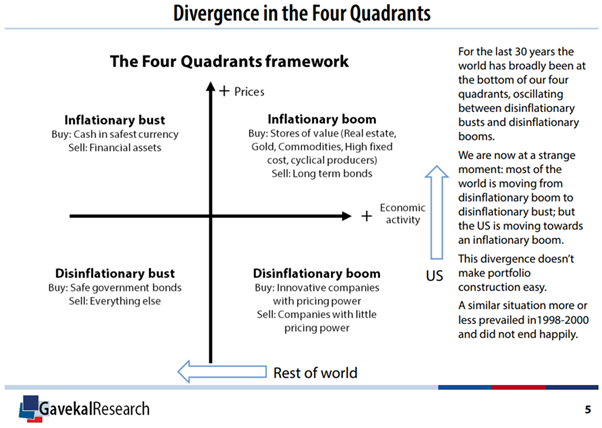

Pour le savoir on peut se reporter aux quatre quadrants de Gavekal :

Exprimé sur cette matrice, durant les quarante dernières années l’économie faisait des allers et retours de gauche à droite sur ces cycles économiques de cinq ans dans la partie basse du tableau. Donc il fallait faire vivre son portefeuille d’actifs financiers entre des actions de croissance en période de croissance économique et se déplacer sur les obligations d’État pendant les périodes de récession. D’ailleurs, ce constat fonde une bonne partie de la théorie du portefeuille de Markowitz. C’est cette période qui prend fin.

Dans une période inflationniste, nous allons nous déplacer de gauche à droite dans la partie supérieure de la matrice. Dans cette configuration, il est beaucoup plus difficile de sécuriser son épargne.

Les effets délétères de l’inflation

En phase de croissance, c’est le grand retour des entreprises dites values, dont Warren Buffett est l’investisseur en la matière le plus connu. Des entreprises avec un pricing power fort, une marque bien installée dans des secteurs rentables et en position de leader sur leur marché, bref, tout l’inverse d’un Tesla. Les métaux précieux auront également une place de choix comme protection contre l’inflation. Quant aux actions, les marchés sont beaucoup moins performants en cycle inflationniste qu’en cycle désinflationniste. Par nature, l’investissement financier est plus difficile.

Enfin, il ne faudra surtout pas détenir des obligations puisque le trait principal d’un cycle inflationniste c’est de provoquer le désendettement des emprunteurs par la dévalorisation de la monnaie. C’est pour cela que la théorie du portefeuille de Markowitz devient caduque dans ce monde.

Pour finir, une période de récession inflationniste est la pire des configurations. La monnaie est massacrée par l’inflation, les entreprises sont en récession et les obligations, structurellement orientées à la baisse, ne protègent pas l’épargne. Dans ce cas, il reste la bouée de sauvetage, les devises étrangères fortes où l’inflation est structurellement plus basse. Dans les années 1960-1970, c’était la livre sterling par exemple. Pour la décennie 2020 ce sera plus probablement le yuan. Il n’y a pas grand chose qui survit dans une récession inflationniste.

La lettre d’investissement : La stratégie grand angle

Dans la lettre d’investissement que je co-rédige avec Guillaume ROUVIER et avec la participation de Charles GAVE, j’explique comment mettre en place tous les outils nécessaires pour se positionner sur les différents actifs financiers utiles pour s’adapter à la nouvelle situation. Comment acheter des obligations chinoises, du yuan, de l’or, etc. ? Quelles actions et comment évaluer une devise par rapport à la devise de votre pays ? Comment acheter ces actifs, quel courtier, quelles banques, en France ou à l’étranger ?

Dans le numéro de mars est décrypté l’intérêt potentiel du bitcoin, et comment en acheter de façon raisonnable en ces temps de bulle sur les cryptos. La gestion du cash dans votre portefeuille est également expliquée avec Charles GAVE.

Richard Détente