Les mauvaises nouvelles s’enchaînent et se ressemblent toujours autant, faisant craindre pour l’avenir de l’économie. Aux États-Unis, déjà 12 banques ont fait faillite, témoignant d’une instabilité grandissante et mettant en péril la croissance économique. Aujourd’hui, nous atteignons un niveau record de faillites bancaires depuis la grande crise de 2008.

Il convient de rappeler que nous sommes confrontés à cette situation pour deux raisons. Premièrement, la crainte de la faillite de leur petite banque locale pousse les épargnants à se tourner vers les grandes banques considérées comme « trop grandes pour faire faillite ». Deuxièmement, la hausse des taux d’intérêt rend attrayante la possibilité d’un bankrun, consistant à placer directement ses économies auprès de la banque centrale américaine, afin de maximiser les gains tout en éliminant le risque lié aux contreparties de la banque locale et commerciale. Nous vivons donc une période de défiance extrêmement forte, voire de bankrun.

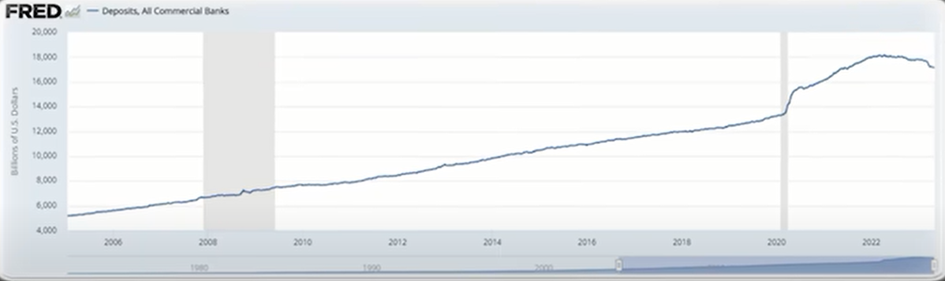

Comme le montre le graphique ci-dessus, les dépôts américains ont diminué de 1 000 milliards de dollars depuis avril 2022, une situation sans précédent depuis très longtemps. En réalité, pour être précis, cela n’était jamais arrivé depuis que les statistiques de la Banque fédérale américaine, disponibles en ligne, remontent jusqu’aux années 70. Cela est très préoccupant, car les crédits reposent sur les dépôts. Si l’on supprime les dépôts, cela entraîne la destruction des crédits, ce qui pourrait finalement déclencher un mécanisme déflationniste. Alors, est-ce si grave que cela et de quelle manière est-ce grave ?

Risque-t-on le pire ? La déflation de Fischer

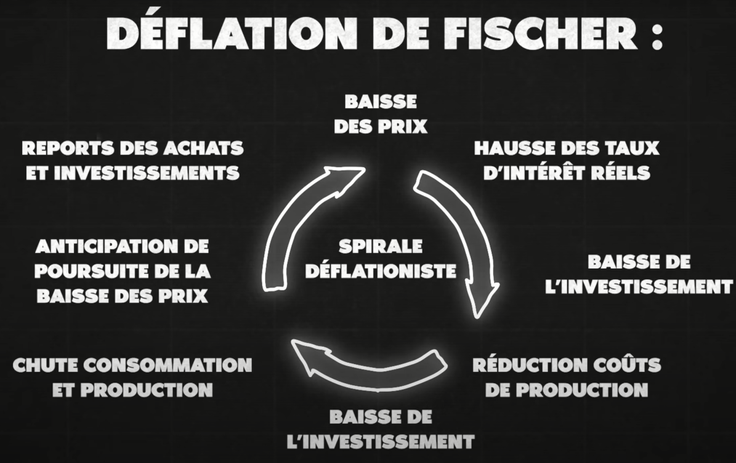

Le principe de la déflation de Fisher est fondamentalement simple : l’économie flanche, ce qui entraîne la faillite des banques et accélère la crise économique. Ce cycle se répète inlassablement jusqu’à ce que suffisamment de dégâts aient été causés à l’économie.

Comme vous pouvez le voir sur le schéma ci-dessus, il est possible de déclencher une déflation de Fisher en augmentant les taux d’intérêt. En principe, lorsque les banquiers centraux augmentent les taux d’intérêt, c’est dans le but de ralentir légèrement l’économie. Cependant, s’ils se trompent ou s’ils y vont trop fort par crainte de l’inflation, ils peuvent déclencher une déflation de Fisher. En réalité, une poussée inflationniste peut ainsi provoquer une crise déflationniste.

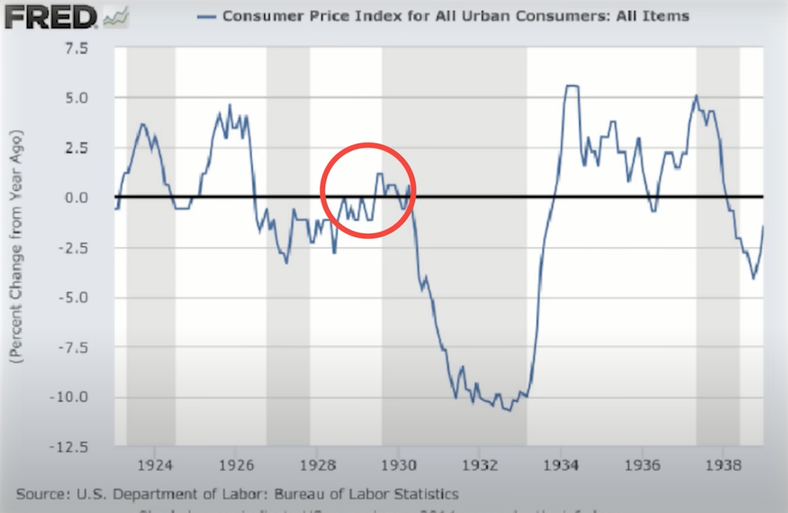

D’ailleurs, à la fin des années 20, l’inflation commençait à pointer le bout de son nez. Comme vous le voyez, l’inflation de la fin des « années folles », comme on les appelle, a cédé la place à une déflation sévère qui a marqué l’histoire économique. Ensuite, en 1934, une bonne inflation est réapparue et la crise de 1929 ne prendra fin qu’avec la Seconde Guerre mondiale. Cela montre que ces histoires d’inflation, de déflation et de faillite bancaire peuvent être très capricieuses selon l’histoire. Malheureusement, comme l’a très justement observé John Maynard Keynes, une fois que ces crises économiques sont terminées, le point de stabilisation de l’économie en sortie de crise est bien inférieur à son point d’équilibre naturel qui aurait dû être atteint.

C’est dans ce contexte que John Maynard Keynes a conceptualisé les politiques monétaires contracycliques, non pas pour nous enrichir tous avec de la monnaie imprimée, mais pour limiter temporairement les dégâts. Malheureusement, nos dirigeants ont omis de lire la section ultérieure de John Maynard Keynes et se sont concentrés exclusivement sur la partie concernant la planche à billets, qui, il faut le souligner, les a beaucoup séduits. C’est dommage, car depuis John Maynard Keynes, les banques centrales et les gouvernements ont appris à maîtriser ces cycles économiques afin d’éviter soigneusement les grandes crises économiques.

La perte de croissance des USA et de l’Europe

L’élément le plus important de ce graphique est la lecture des cycles économiques d’environ 5 ans, marqués par des récessions ponctuant les périodes de reprise. Il convient de rappeler que Maurice Allay a démontré que les taux d’intérêt représentés sur ce graphique reflètent la croissance à long terme. En réalité, ce sont les taux d’intérêt à 10 ans qui représentent la croissance à long terme, mais sur une période de 50 ou 60 ans, on peut les considérer comme une approximation fiable de sa tendance. Ainsi, on peut constater que les États-Unis et l’Europe sont confrontés aux mêmes défis, avec une diminution de leur croissance depuis les années 80.

Mon explication est la suivante : la période d’après-guerre a été relativement facile car il suffisait, si je peux me permettre l’expression, de reconstruire et de combler le retard accumulé. C’est ce que l’on appelle la croissance ricardienne. La croissance ricardienne est intéressante en tant que modèle, car il suffit d’établir des normes, d’embaucher des fonctionnaires, de planifier de grands travaux et de créer des institutions telles que l’ENA (École nationale d’administration) ou l’École des Ponts et Chaussées pour former davantage d’ingénieurs en chef supervisant d’autres ingénieurs. L’État se sent à l’aise dans ces périodes, car il joue un rôle essentiel dans l’organisation de la croissance, dont les paramètres sont déjà bien connus : combien d’hôpitaux pour 100 000 habitants, combien de postes de police, comment construire les routes, où les construire, quels ponts reconstruire, et lesquels laisser en ruines ? En somme, il s’agit d’une véritable planification. Cependant, une fois que le rattrapage a été effectué, il est nécessaire de laisser place à l’innovation et à la destruction créatrice théorisée par Schumpeter.

Le problème réside dans le fait que pour permettre l’émergence de Schumpeter, il faut laisser une certaine place au chaos, ce qui est exactement l’opposé de ce que recherche Ricardo. En d’autres termes, étant donné que les États ne souhaitent pas céder leur place progressivement pour maintenir leur poids dans l’économie à environ 30 % du PIB, ils continuent de créer des organes de contrôle et de régulation, ce qui obstrue les canaux de la croissance. En somme, Ricardo étouffe Schumpeter et la croissance s’oriente structurellement à la baisse, car la superstructure entrave la croissance de l’infrastructure qui souhaite évoluer de manière différente mais en est empêchée.

Nouvel ordre mondial : l’inévitable changement

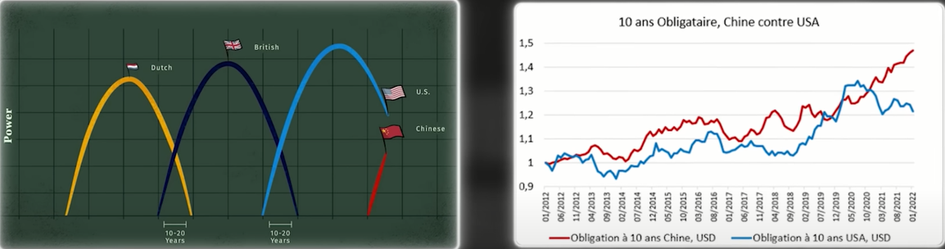

Comme le démontre Ray Dalio dans son livre « The Changing World Order: Why Nations Succeed and Fail », il faut souvent attendre qu’une énorme crise vienne bouleverser l’ordre établi pour que les acteurs économiques et administratifs survivants de ce séisme majeur s’emparent de l’innovation. De plus, il est fréquent que la reprise de la croissance se produise dans un autre bloc, pendant que les précédents s’effondrent. Ce qui me préoccupe dans le modèle de Ray Dalio, c’est que le passage d’une phase à une autre est souvent marqué par des conflits armés. Pour dire ce que vous pensez déjà, je pense que la guerre en Ukraine entre la Russie et l’OTAN est un symptôme de ces grands bouleversements.

Avec l’augmentation du niveau de vie et du pouvoir d’achat en Russie, en Chine et dans les pays émergents en général, de plus en plus de pays autrefois considérés comme très pauvres se perçoivent aujourd’hui comme des rivaux mimétiques, selon la définition de René Girard. Autrement dit, ils estiment légitime de désirer les mêmes choses que nous désirons. En d’autres termes, ils sentent qu’ils peuvent rivaliser avec nous et n’hésitent donc pas à le faire. Il est important de comprendre que de leur point de vue, cela signifie avant tout un meilleur niveau de vie pour leur population, ce qui n’est pas complètement absurde.

Le plafond des taux d’intérêt et son impact sur la croissance économique

Maintenant que vous connaissez ces cycles économiques, revenons à notre premier graphique, car je vous ai indiqué qu’il était particulièrement intéressant. Le principe est que la croissance devient de moins en moins forte à mesure que le poids de la superstructure économique s’alourdit. Ainsi, nous pouvons tracer une limite de long terme qui représente le taux d’intérêt maximal que l’économie peut supporter. Comme vous pouvez le constater, à chaque cycle qui se répète depuis déjà 40 ans, les taux d’intérêt ne dépassent pas cette limite, comme c’était le cas en 2018.

D’ailleurs, j’avais expliqué à l’époque qu’il y avait deux options : soit la fête continue et les taux d’intérêt sont abaissés, soit c’est l’économie qui finit par céder. En 2019, j’ai réalisé une autre vidéo pour expliquer que la Réserve fédérale avait préféré abaisser les taux et suivre la voie de la mort lente. Aujourd’hui, vous comprenez clairement le sens de ce titre.

À l’époque, l’échéance a été repoussée une fois de plus, mais aujourd’hui, l’échéance d’hier est devenue la crise d’aujourd’hui. Selon ma ligne rouge, l’économie n’est pas en mesure d’absorber des taux d’intérêt supérieurs à environ 2%. Nous assistons donc aujourd’hui aux conséquences de nos errements : une chute structurelle de l’activité économique, une explosion de l’impression monétaire et de l’endettement, …

Croissance cyclique: Une histoire sans fin

Ce que cela signifie fondamentalement, c’est que tout système étatique tend à maximiser sa durée de vie en justifiant et en renforçant continuellement ce qu’il a l’habitude de faire. Aujourd’hui, on nous dit qu’il faut davantage de régulation, alors même qu’il existe déjà un nombre considérable de lois. On nous parle d’un monde économique libéral, alors que l’État intervient de plus en plus dans l’économie, représentant environ 60% de celle-ci. Il n’est pas étonnant que cela se produise, car cela reflète l’histoire des cycles de croissance et de déclin des sociétés, qui se répètent depuis aussi longtemps que l’on puisse se souvenir.

Cependant, cela signifie également qu’il est tout à fait possible d’anticiper ces changements, car nous savons que l’Union européenne est sur la voie du déclin, étant donné que nous sommes actuellement dans la phase de l’impression monétaire et des guerres. Il incombe à chacun d’entre nous de se dissocier de ce système en fin de course. En tant que Français, j’aime mon pays, mais je ne suis pas sûr que sacrifier mon patrimoine dans la faillite de la France lui soit d’une grande aide. Par contre, je sais que la France pourra se relever dès lors qu’il y aura du capital qui cherchera à s’y investir une fois qu’elle sera en ruine.

C’est pourquoi je prêche depuis des années en faveur de la débancarisation en Europe et de la préservation de votre patrimoine, en dehors de l’emprise des gouvernements de l’Union européenne qui sont en chute libre. Je sais qu’avant que cette histoire ne se termine, le patrimoine de nombreuses personnes qui ont honnêtement gagné leur vie en travaillant sera englouti. Il n’y a pas de secret ou de scoop, c’est simplement une histoire qui se répète encore et encore dans le temps long.

Il existe de nombreuses façons de mettre de la distance entre la situation critique de l’Occident et votre patrimoine, car de nombreux pays dans le monde sont en pleine phase de développement, comme cela se produit à chaque cycle.

Pour ceux qui ont suivi mes vidéos depuis quelques années, rappelez-vous des moqueries que l’on pouvait lire dans les commentaires lorsque je mettais en avant les obligations chinoises. Maintenant vous pouvez faire le lien entre le graphique macroéconomique de Ray Dalio ci-dessus et la performance des obligations chinoises.

Donc, si vous êtes intéressé par la protection de votre épargne et la maximisation de vos investissements, je vous invite à découvrir notre formation exclusive par email sur 7 jours. Inscrivez-vous dès maintenant pour recevoir gratuitement le Guide de l’investissement : les stratégies éprouvées des experts en réussite financière.

La soviétisation de l’économie occidentale

La phase que j’ai qualifiée de « soviétisation » de l’économie que nous observons actuellement en Occident n’est en réalité qu’une version plus sophistiquée, bénéficiant de moyens technologiques plus avancés par rapport aux phases précédentes. Cependant, le phénomène fondamental reste le même : la stagnation des États qui refusent de s’adapter et de céder la place au chaos.

Les monnaies numériques de banque centrale

La dernière innovation dans ce domaine concerne les monnaies numériques de banque centrale promues par la BCE et la Fed. Cependant, je considère qu’il s’agit d’une tromperie. Lors d’une interview, Christine Lagarde a expliqué que l’objectif était de réduire l’utilisation des espèces en favorisant les transactions électroniques pour des montants aussi faibles que 50 dollars. Sans même évoquer un scénario diabolique où les États européens basculeraient vers une franche dictature, je souhaite souligner que de tels outils faciliteront techniquement le contrôle visant à retenir votre argent dans vos poches, sans pouvoir le dépenser. Si l’on relie cela aux différents systèmes de passe sanitaire, de passe carbone et autres, on comprendra aisément de quoi je parle.

Pour comprendre comment ce nouvel ordre mondial se met en place, avec le déclin de l’Occident et l’émergence croissante des BRICS, je vous invite à regarder la vidéo ci-dessus où je présente une vue d’ensemble de la nouvelle gouvernance mondiale. Je vous assure, en tout cas selon mon point de vue, qu’il est plus que nécessaire de dépasser la vision centrée sur l’Europe pour observer le monde dans son ensemble et adopter une réflexion globale, notamment en ce qui concerne la préservation de votre patrimoine.

Richard Détente