Pourquoi retirer notre argent des banques ?

Nous ne devrions peut-être pas être alarmistes, mais les échéances se rapprochent de plus en plus rapidement et nous sommes actuellement témoins du début d’un bankrun occidental qui pourrait se propager comme une traînée de poudre. Il est donc grand temps de retirer notre argent des banques et je vais vous expliquer pourquoi.

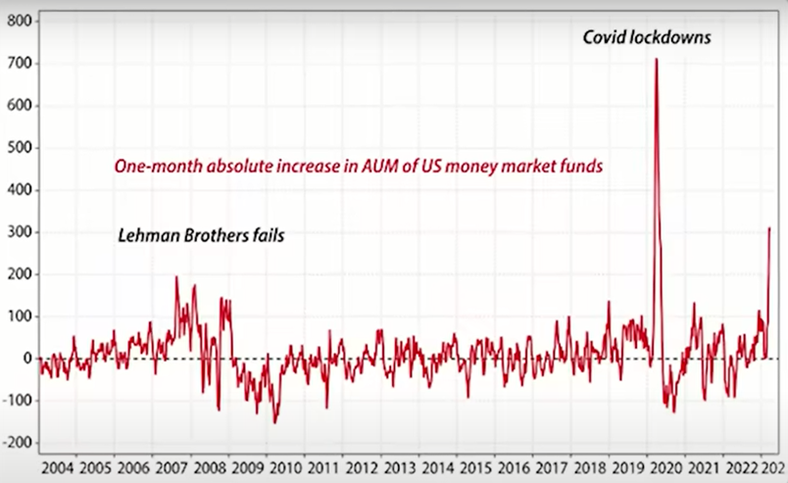

Commençons par ce graphique qui doit attirer toute votre attention. Il représente le montant des dépôts sur le marché monétaire, soit l’argent déposé à court terme auprès de la banque centrale américaine. Rien que le mois dernier, ce montant s’élevait à 300 milliards de dollars. Vous remarquerez que les deux derniers pics correspondent à la crise sanitaire due à la pandémie de Covid-19, pendant laquelle les gens avaient trop d’argent, car ils étaient globalement empêchés de le dépenser, ainsi qu’à la crise de 2008, où tout le monde cherchait à cacher son argent, face à une situation de crise bancaire systémique.

À ce stade, votre instinct doit vous dire que la situation n’est pas très rassurante.

Un bankrun rampant et silencieux

En termes simples, il semblerait qu’un bankrun rampant et silencieux des déposants soit en cours, ces derniers retirant leurs fonds des banques. Cette hypothèse est d’autant plus plausible que la valeur boursière des banques américaines a perdu 300 milliards de dollars pour le seul mois de mars, un hasard qui semble opportun. En effet, lorsque l’on constate que les banques européennes ont chuté d’environ 15% en mars et si l’on admet que le secteur bancaire européen pèse environ 1000 milliards d’euros, cela nous amène à des retraits d’environ 150 milliards d’euros de dépôts qui ont potentiellement quitté les banques en un seul mois, un chiffre considérable.

La raison de cette tendance est très simple, aucun secret ne sera donc révélé, car nous avons déjà décrit ce phénomène en détail dans une vidéo publiée le 23 février 2020 avec Charles Gave. En résumé, les sociétés qui ont principalement des obligations américaines et de la zone euro dans leur portefeuille et qui ont promis à leurs clients la garantie du capital, sont en train de faire faillite à cause de la remontée brutale des taux d’intérêt par les banques centrales. Il s’agit d’une augmentation sans précédent depuis plusieurs décennies, et cela concerne les livrets bancaires ainsi que les assurances-vie avec des fonds en euros.

La raison est simple : en 2020, votre assureur ou votre banquier vous a proposé de gagner environ 1% en plaçant vos fonds sur son livret ou son assurance vie, tout en garantissant votre capital. Pour ce faire, votre assureur a acheté des obligations d’État avec une maturité d’environ cinq ans, qui rapportaient environ 2 à 3%, afin de vous offrir ce rendement de 1% et couvrir ses frais fixes. Cependant, aujourd’hui, si vous déposez votre argent auprès de la banque centrale européenne sur des obligations à court terme, vous pouvez gagner environ 5%, sans prendre aucun risque, étant donné que la banque centrale est l’ultime garante de la monnaie et que sur des obligations à court terme, votre capital ne peut pas diminuer.

Si vous vous demandez comment procéder, il vous suffit de chercher des ETF short-term euro ou dollar et vous trouverez de nombreux fonds accessibles en quelques clics chez des sociétés telles que Vanguard, Black Rock, Pimco et d’autres, en fonction de votre broker préféré. Si ce langage vous semble obscur, sachez que toute personne disposant de plusieurs dizaines de milliers de dollars ou d’euros en espèces comprend parfaitement de quoi il s’agit. Les gens qui ont des fonds disponibles retirent donc logiquement leur argent à 1% pour le placer à 5%, sans prendre aucun risque.

Comment les assureurs ou les banques gèrent-ils les obligations à 5 ans dans leur portefeuille ?

Il est possible de constater qu’une obligation de court terme rapporte actuellement 5%, alors qu’une obligation de moyen terme rapporte toujours 1,5% en raison du fait qu’elle n’est pas encore arrivée à maturité. De ce fait, ces dernières ne sont plus appréciées par les investisseurs. Par conséquent, lorsque votre banquier ou votre assureur les revend pour vous rembourser, il subit une perte de l’ordre de 20 à 30%. Toutefois, il ne peut pas vous répercuter cette perte car il vous a garanti votre capital, ce qui l’oblige à la prendre en charge à partir de ses propres fonds. En cas de retraits massifs, la banque risque de faire face à un problème de liquidité, et si la banque centrale accepte de leur prêter de l’argent pour les sauver, ils pourraient faire face à un problème de solvabilité s’ils sont tenus de prendre cette perte.

La SVB a connu ce sort. Elle n’était pas spécialement mal gérée par rapport à une autre banque, mais il ne faut pas croire que toutes les banques sont bien gérées, malgré des erreurs qui ont pu être commises. Les possesseurs d’assurance vie en fonds euros ou de livrets ont le choix entre garder un rendement de 1,5%, éventuellement exonéré d’impôts, ou faire travailler leur argent à 5% en payant, par exemple, 30% d’impôts, soit un rendement net de 3,5%, plus de deux fois supérieur. Ainsi, les banques et les assurances sont actuellement confrontées à des difficultés, qui sont prises très au sérieux par les banques centrales. En effet, la FED a récemment injecté 400 milliards de dollars pour essayer de colmater les brèches. Cependant, les banques sont également confrontées à un autre problème, à savoir l’inversion de la courbe des taux.

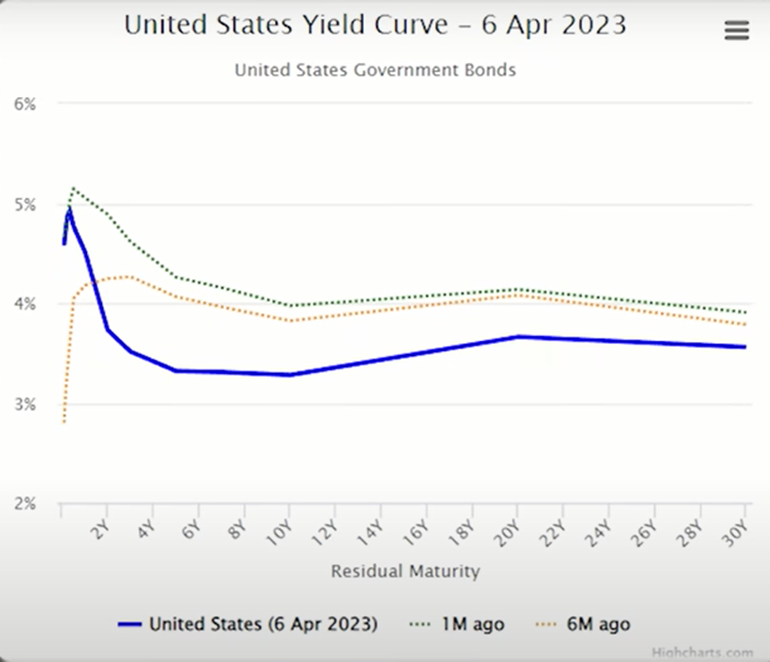

Aujourd’hui, les taux d’intérêt à court terme sont à 5%, tandis que les taux à long terme sont à 3%. Cela correspond à la courbe bleue que vous pouvez voir sur le graphique ci-dessus. Dans cette situation, le modèle économique des banques est voué à l’échec, car leur fonction première consiste à collecter des dépôts à court terme pour les transformer en crédits à long terme tout en prenant une commission.

Il y a six mois, la courbe orange représentée sur le graphique commençait déjà à être préoccupante, mais il était encore possible de s’en accommoder si cela ne durait pas trop longtemps. À ce moment-là, la banque devait verser 2,8% d’intérêts à ses déposants et prêtait à ses clients emprunteurs à un taux de 3,7%. Elle disposait donc d’une commission inférieure à 1% pour couvrir ses frais et provisionner ses risques. Cependant, même à long terme, cette situation n’était pas viable, car dans un système sain, l’écart entre les taux devrait être d’au moins 1,5%. À présent, avec un écart négatif, autrement dit une courbe de taux inversée, les déposants retirent leur argent des banques pour le placer à la banque centrale, qui offre plus de sécurité et de rentabilité. De toute manière, la banque ne peut plus exercer son rôle d’intermédiaire entre le court terme et le long terme, étant donné que l’écart est négatif.

Les difficultés d’investir dans des obligations à court terme

Il convient de souligner que le taux des obligations à long terme est une estimation de la croissance économique à long terme, établie par les marchés. Maurice Allais a d’ailleurs parfaitement démontré cette réalité en énonçant sa célèbre « règle d’or ». En revanche, le taux d’intérêt à court terme est fixé par la Banque centrale, qui lutte contre l’inflation en remontant les taux. Malheureusement, pour l’instant, la croissance économique future ne permet pas de maintenir des taux à court terme aussi élevés. Il reste donc à savoir si la FED est en train de remporter la bataille contre l’inflation et, dans l’affirmative, si cela se produira suffisamment rapidement pour permettre aux banques de survivre.

En ce qui concerne l’inflation, dans l’ensemble, elle semble se stabiliser autour de 6%, d’après l’indicateur principal de la hausse des prix (le CPI aux États-Unis est l’indice INSEE en France). Toutefois, cette stabilisation recouvre deux réalités. La première est que la baisse du prix de l’énergie a contribué à ralentir l’inflation. En effet, le prix du pétrole occidental est passé de 127 à 85 dollars. Cependant, il convient de préciser que cette baisse ne concerne que le pétrole occidental, car depuis quelques mois, voire quelques semaines, un autre marché du pétrole se développe entre la Russie et l’Arabie saoudite, destiné à d’autres consommateurs, tels que la Chine et l’Inde. Ce marché se développe à une vitesse fulgurante, mais nous ne disposons pas d’informations précises ou fiables à ce sujet, car l’Occident a détruit les flux d’information qu’il contrôlait en interdisant l’usage du système de paiement international Swift à la Russie. Le monde du marché de l’énergie risque donc de devenir bien moins lisible, et des surprises pourraient nous surprendre de temps à autre.

La deuxième chose à savoir sur l’inflation est que ce que l’on appelle la « core inflation », c’est-à-dire l’inflation hors énergie, continue de monter en Europe, alors que la croissance ralentit très vite. Aux États-Unis, l’inflation hors énergie ralentit beaucoup moins rapidement que ne l’espérait la Fed. Pour les banques, qui sont sous pression et attendent en apnée l’inversion de la courbe des taux, le temps passe lentement. En attendant, les dépôts se retirent, et les banques deviennent de plus en plus fragiles. C’est ainsi que j’explique la diminution progressive du nombre de banques qui font faillite, qui est régulièrement rapportée dans les journaux.

Les conséquences d’un retrait massif de dépôts bancaires

Je constate que le temps est venu de se retirer des banques pour protéger ses dépôts. Pour savoir comment procéder, nous proposons une formation à un tarif préférentiel pour ceux qui souhaitent sauvegarder quelques milliers d’euros. Le principe est simple : une débancarisation express en une semaine environ, avec l’ouverture d’un compte à l’étranger dans un pays offrant des garanties pour les dépôts, associée à quelques placements pour débancariser son épargne. Toutefois, pour les personnes disposant d’un patrimoine plus important, cela prendra plus de temps, car les banques peuvent mettre des obstacles, ce qui n’est pas une simple hypothèse, mais une réalité que nous avons vécue. La semaine dernière, nous avons collecté 3,7 millions de francs suisses pour notre entreprise Clean Sat Mining, destinés à des investisseurs qualifiés, c’est-à-dire des millionnaires. Environ 25% d’entre eux ont connu des difficultés, allant de légères à très importantes, pour effectuer des transferts en Suisse, car notre entreprise y est implantée, pour des montants allant de 100 000 à 200 000 euros. L’un de mes collaborateurs et quelques investisseurs ont même été menacés par leur banque, qui a simplement menacé de fermer leur compte.

De mon point de vue, nous sommes en train de courir tout droit vers un contrôle des changes et des capitaux. Il se pourrait que la BCE et la FED trouvent une solution à ce problème, mais en attendant, il vaut mieux protéger son épargne plutôt que de laisser les banquiers centraux décider du sort de nos fonds.

Si vous disposez d’un patrimoine conséquent, la lettre stratégique Grand Angle est faite pour vous. Dans la lettre de ce mois, qui paraîtra la semaine prochaine, nous présenterons un dossier pour vous permettre de débancariser rapidement une grande partie de votre argent.

Un des paramètres fondamentaux qui différencie cette crise des précédentes est l’accélération de la dédollarisation du monde, qui s’opère à une vitesse vertigineuse. Pour être succinct, la guerre en Ukraine a contraint la Chine à prendre position pour la Russie, et depuis quelques semaines, nous assistons à des renversements de rapport de force dans de nombreux domaines. Le plus remarquable est l’annonce de l’abandon des pétrodollars par l’Arabie saoudite. Le Brésil et de nombreux autres pays annoncent qu’ils vont commencer à commercer officiellement de plus en plus dans leur monnaie locale et en yuan, comme point d’équilibre de ce nouveau système monétaire international qui se cristallise autour de la défiance envers les États-Unis. Même des conflits aussi intenses que la crise entre l’Arabie Saoudite et l’Iran semblent trouver des débuts de solutions par les belligérants, ou la pression urgente de se protéger des États-Unis.

Si vous souhaitez en savoir davantage, je vous invite à regarder la vidéo ci-dessus avec Didier Darcet, qui nous raconte comment cela se passe de l’autre côté du monde, car il a participé à un forum mondial centré sur le Moyen-Orient et l’Asie, organisé par Al Jazeera.

En 2023, le monde a décidé de bouger et visiblement, de bouger très rapidement.

Richard Détente