Banques centrales & Inflation

Il se produit depuis quelques semaines un phénomène singulier. D’un côté, les taux d’intérêt des banques centrales augmentent (des USA ou de la BCE). Ces deux zones ont annoncé leur intention de poursuivre cette tendance en 2023.

D’un autre côté, nos deux banques centrales continuent de réduire leur bilan. Pourtant, ces deux données, qui ont un fort caractère récessif, ne semblent pas provoquer de récession.

Par conséquent, les marchés sont repartis à la hausse depuis mi-octobre 2022, avec une hausse de 12% pour le S&P 500 et les marchés américains. En outre, la cerise sur le gâteau, c’est que l’on nous annonce que le pic d’inflation serait déjà atteint, à environ 8% aux États-Unis et 10% dans l’Union européenne.

La situation actuelle est des plus étranges : une hausse des taux d’intérêt conjuguée à une diminution de la liquidité a généralement pour conséquence une récession économique.

Pourquoi donc cette fois-ci les choses seraient-elles différentes ? Par ailleurs, si l’inflation a effectivement atteint son pic, cela signifie que soit la crise énergétique est en train de se normaliser, soit que la récession est déjà présente. Le fait que les prix du pétrole soient en baisse, alors même que la crise ukrainienne n’est pas résolue, semble indiquer que ce sont les faillites d’entreprises qui ont provoqué cette diminution des prix en détruisant la demande.

Mais alors, que se passe-t-il ? Faut-il croire les économistes qui affirment que le marché est maintenant reparti à la hausse ?

Comment la récession est organisée par les banques centrales ?

Le problème du krach obligataire pour les assureurs et les banquiers

Commençons par examiner les marchés obligataires. En 2022, nous avons été témoins d’un krach obligataire d’anthologie. En France, par exemple, nous avons assisté à une chute d’environ 20%, soit le plus bas depuis la fin de la Seconde Guerre mondiale.

Alors, pourquoi les banques et les assureurs ne se sont-ils pas effondrés ? Les obligations constituent en effet la base du système d’épargne, tant dans le secteur bancaire que dans le monde des assurances.

Pourquoi n’observons-nous pas de réaction de leur part ? La réponse est assez simple : pas de vente, pas de perte. Votre assureur n’est pas obligé de constater la perte, car s’il conserve les obligations qu’il a achetées pour vous jusqu’à leur échéance, il recevra toujours le coupon annuel jusqu’à l’échéance et récupérera le capital, indépendamment de la cotation sur les marchés, une fois l’échéance atteinte.

Curieusement, cela pourrait même être considéré comme une bonne nouvelle, car votre assureur achète actuellement des obligations dont la valeur a beaucoup baissé, avec des rendements considérablement accrus.

Mais alors, où est le problème ? Pour poursuivre sur notre exemple, le premier problème réside dans le risque de défaut sur la dette de la France. Avec des obligations à 10 ans, il est loin d’être certain que votre épargne obligataire en sortira indemne. En effet, qu’il s’agisse d’inflation ou de tout autre type de défaut monétaire, votre capital sera inévitablement affecté.

Ironie du sort, ce sont aujourd’hui les profils les plus prudents, notamment en matière de produits bancaires et assurantiels, qui souffrent le plus.

Le deuxième scénario envisageable est le suivant : en cas de retrait de la part des clients, votre assureur se trouve dans l’obligation de constater une perte. Si un client vend une part de son assurance-vie pour s’acheter une nouvelle voiture, par exemple, l’assureur doit vendre des obligations pour le montant correspondant, ce qui se traduit par une perte concrète. Tant qu’il n’y a que deux ou trois clients qui retirent leur argent, les bénéfices de l’assureur subissent un certain impact sur leur rendement, mais cela reste supportable. En revanche, en cas d’emballement ou tout simplement de récession économique, si un grand nombre d’épargnants décident de mobiliser leur épargne par crainte ou pour faire face à une situation de chômage, par exemple, les assureurs et les banquiers se trouvent alors assis sur une poudrière, car la valeur des obligations mettra énormément de temps à remonter.

L’impact de la hausse des taux sur les entreprises

Ce qui est intéressant dans cette situation, c’est que la baisse du marché obligataire a peut-être provoqué une fuite des capitaux vers les marchés d’actions. Ce serait assez cocasse, car une chute des obligations entraîne généralement une baisse des actions.

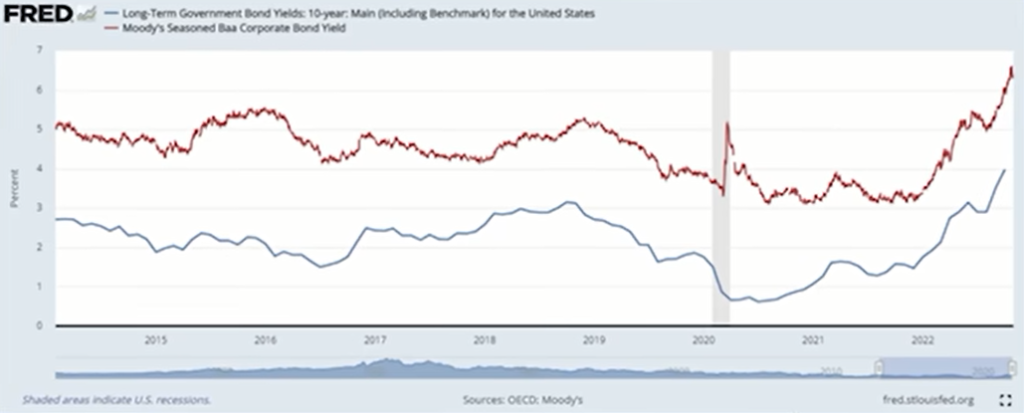

Afin d’apporter davantage d’éclaircissements sur cette situation inhabituelle, j’ai eu l’opportunité de m’entretenir avec Charles Gave et Didier Darcet pour recueillir leur avis. Ils m’ont fait part d’une information intéressante. Comme indiqué sur le graphique ci-dessus, l’écart entre les obligations à 10 ans des États-Unis et les taux d’intérêt appliqués aux entreprises de qualité est en train de se réduire depuis que la Réserve fédérale américaine a commencé à remonter ses taux.

Pour prévenir l’inflation, les banques centrales augmentent les taux d’intérêt et absorbent la liquidité qu’elles ont injectée durant les années précédentes. L’objectif est de limiter l’accès des entreprises au financement, afin de ralentir l’activité économique, ce qui peut conduire à une réduction de la demande.

Cependant, il convient de faire preuve d’une certaine prudence dans la mise en œuvre de mesures drastiques, afin d’éviter de causer des dégâts économiques tels qu’une récession, voire une dépression, comme ce fut le cas lors de la crise de 1929. Cette phase de stabilisation économique, appelée « Soft landing » dans le jargon des banquiers centraux, n’a jamais réussi par le passé. En effet, lors des phases de resserrement monétaire de la part des banques centrales, l’économie a toujours fini par entrer en récession.

Comme l’illustre le graphique ci-dessus, chaque fois que les taux d’intérêt ont augmenté, cela s’est soldé par une récession quelques mois plus tard, comme en témoignent les zones grisées sur le graphique remontant jusqu’à 1955. La question se pose donc légitimement : la hausse actuelle des marchés pourrait-elle être différente cette fois-ci ? Et si tel n’était pas le cas, pourquoi les marchés connaissent-ils une telle ascension en ce moment ?

Je reviens sur le graphique qui démontre une réduction du spread de taux entre les entreprises de bonne qualité et l’obligation américaine à 10 ans. les taux d’intérêt de refinancement des entreprises ont augmenté moins rapidement que les taux d’intérêt sur la dette américaine à 10 ans. Par conséquent, les entreprises sont en mesure de se refinancer plus facilement que le gouvernement. Cela indique que les marchés ont davantage confiance dans la solidité des entreprises américaines.

Mais d’où vient cette confiance, en particulier dans la situation actuelle ? Depuis 2021, les marchés ont été fragilisés, comme en témoigne la baisse des PER, c’est-à-dire la confiance dans l’avenir qui a fortement diminué sur les marchés américains, passant d’une moyenne de 37 à 29. Cette détérioration s’est ensuite accélérée avec la crise énergétique, l’augmentation de l’endettement public, les taux d’intérêt et la guerre en Ukraine.

Je demande donc à Charles Gave comment se fait-il que les fondamentaux se dégradent, mais que les marchés semblent tout de même vouloir y croire ? En effet, de nombreuses entreprises ont largement anticipé cette récession, et ce que l’on appelle les Net cash flow se sont considérablement redressés dans les toutes dernières statistiques. Autrement dit, le secteur privé a déjà commencé à réduire la voilure, et cela se reflète dans leur santé financière.

Vous souvenez-vous que Tesla a annoncé en juin qu’il allait licencier 10 % de ses effectifs ? Avez-vous prêté attention au fait qu’Amazon a annoncé la suppression de 10 000 emplois ? Et que dire de HP qui annonce vouloir supprimer 6 000 emplois ? La réponse est la suivante : ces informations s’inscrivent dans la logique du redressement de la rentabilité des entreprises de façon plus globale. De ce fait, les taux d’intérêt pour le refinancement des entreprises remontent moins vite que pour le public, car il y a encore de la valeur à dégager sur la bourse par rapport au public.

La victoire de l’espoir sur l’expérience

Il est indéniable que la situation actuelle suscite un intérêt considérable. Cependant, le principal problème réside dans l’augmentation des taux d’intérêt et la diminution des liquidités injectées, qui ont toujours été à l’origine des récessions économiques. À l’heure actuelle, une inflation de 10% et une dette record des États qui rendent cette menace de récession encore plus préoccupante. En effet, pour lutter contre une inflation de cette ampleur, il faudra que les taux d’intérêt montent bien plus haut qu’aujourd’hui et que la Fed retire beaucoup plus de liquidités, ce qui pose un problème de proportion.

Le graphique ci-dessus est d’une importance capitale, car chaque hausse des taux marque la fin d’un cycle économique. Cependant, on constate que les taux remontent de moins en moins haut à chaque cycle, car le seuil de douleur de l’économie diminue. Le problème actuel est que, en raison de l’inflation, les banques centrales ne peuvent pas reporter la normalisation de leur politique monétaire au prochain cycle, car le risque est trop grand de voir l’inflation ou le taux de change exploser.

Nous pénétrons désormais en territoire périlleux, sans pouvoir déterminer d’où proviendra le coup : sera-ce du secteur bancaire européen, durement touché ? De la dette des centres commerciaux américains surchargés en termes d’effet de levier ? D’une crise de liquidité des assurances vie qui révèlerait les pertes subies cette année sur les obligations ? En réalité, nous ne le savons pas.

Charles Gave a résumé cette situation en ces termes : « aujourd’hui, nous vivons la victoire de l’espoir sur l’expérience ». Certes, d’un point de vue intellectuel, il est envisageable qu’un atterrissage en douceur correctement piloté par les banques centrales soit possible. Cependant, l’histoire nous montre que nous avons toujours été promis cela, mais cela ne s’est jamais produit.

Quel est le prix à payer pour les particuliers ?

Sachant que les banques centrales en ont pleinement conscience et qu’elles prennent malgré tout le risque de plonger l’économie dans une crise, il convient de rappeler le dicton d’un gouverneur de banque centrale : « je ne fais pas mon omelette sans casser vos œufs ». Ce constat est manifeste dans les déclarations publiques de la BCE et de la Banque centrale américaine, qui sont toutes les deux disposées à prendre le risque de la récession.

C’est pourquoi, dans notre lettre d’investissement que je corédige avec Didier Darcet, nous avons mis en place deux types de portefeuilles : le portefeuille rentier et le portefeuille tacticien.

Le portefeuille rentier vise à obtenir une performance supérieure à celle des marchés, tout en préservant le patrimoine contre les chocs majeurs. Depuis sa création fin février 2022, il a surperformé le marché de 8% à ce jour. En d’autres termes, il a permis d’éviter les pertes obligataires et actions, tout en étant prêt à saisir les opportunités de reprise du marché lorsque celles-ci se présentent. Éviter les fortes baisses et suivre les tendances haussières du marché sont les clés pour préserver son patrimoine sans s’exposer à des risques excessifs.

Ensuite, le portefeuille tacticien a obtenu des résultats similaires, c’est-à-dire qu’il a réussi à éviter la baisse, mais il est destiné à profiter davantage des hausses par rapport au portefeuille du rentier. Cela résulte des outils d’analyse de marché développés par Didier Darcet et Charles Gave.

Quant à la petite position spéculative que nous avons ouverte sur Bitcoin, pour l’instant, nous nous en sortons bien. Nous avons subi quelques pertes, mais beaucoup moins importantes que celles du marché, ce qui nous place en position très avantageuse pour bénéficier du prochain cycle haussier sur Bitcoin.

Quel est le prix à payer pour les particuliers ?

Actuellement, nous ne sommes pas encore sortis de la zone de danger, nous sommes dans une période d’attente entre les événements majeurs, où le temps semble s’étirer, même si en réalité, les choses évoluent en profondeur.

Par exemple, sachez que la BCE encourage actuellement le marché immobilier à adopter les emprunts à taux variable en France. Pour ceux qui ne sont pas familiers avec cette notion, les taux fixes offrent une grande sécurité aux emprunteurs en France, mais en contrepartie, ce sont les banques qui assument le risque, notamment en période de remontée des taux. Le fait de supprimer cette particularité française revient à reconnaître implicitement que les banques sont devenues trop fragiles.

Dans la continuité des lois Sapin, la BCE et les gouvernements de l’Union européenne poursuivent leur politique de transfert du risque des institutions vers les particuliers.

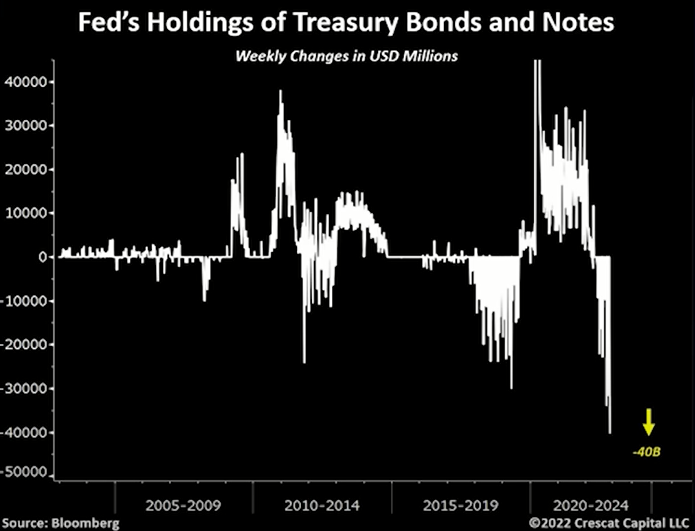

En ce qui concerne le refinancement de l’économie, voici un graphique plus actuel qui représente l’évolution du stock d’obligations des États-Unis détenues par la Banque centrale américaine. Chaque barre indique la quantité de dette américaine que la banque centrale US achète ou vend chaque mois. Lorsque la barre se situe au-dessus de zéro, cela signifie que la Fed achète des obligations sur le marché, injectant ainsi des dollars dans le système économique et financier, ce qui a pour effet de refinancer l’économie.

Inversement, lorsque les barres tombent en dessous de zéro, cela signifie que la Fed vend des obligations, retirant ainsi de l’argent du système économique et financier.

Actuellement, nous sommes à -40 milliards, ce qui est considérable. Vous pouvez constater qu’il n’y a pas eu de situation comparable depuis plus de 20 ans.

Le graphique montre que les banques centrales sont inquiètes et qu’elles sont prêtes à sacrifier des emplois et des économies pour faire face à cette crainte de l’inflation. Il ne faut donc pas se méprendre : si le cash flow des entreprises s’améliore, c’est peut-être simplement en anticipation de cette crise, car les bons dirigeants savent que réagir trop tard peut être fatal.

Pour survivre à une crise, il est important de réduire ses dépenses avant que la situation ne devienne critique. C’est peut-être ce qui explique que les indicateurs financiers des entreprises connaissent une légère reprise.

Mon conseil financier et personnel est que vous devriez probablement faire de même : préparez votre patrimoine à bouger lorsque les banques ne le permettront plus. Ne cherchez pas à obtenir une performance immédiate de votre portefeuille et privilégiez la résilience en cas de crise.

Si vous avez aimé cet article, je vous invite à découvrir l’article « Comment résister à l’agitation des marchés? » qui explore un sujet complémentaire et passionnant.

Richard Détente