Le 24 janvier 2023, Agnès Verdier Molinier a exprimé que les Français n’ont pas été informés de la vérité, à savoir que le refus de réformer le système de retraite pourrait conduire à une attaque des marchés financiers sur la dette française. Elle a souligné l’importance d’expliquer cette situation aux citoyens. Dans une vidéo publiée le 15 janvier 2023, j’ai exposé les raisons pour lesquelles les retraites ne seront pas payées, ou du moins pourquoi elles pourraient être payées en monnaie sans valeur réelle. Le problème est simple : en 2022, la France a collecté 354 milliards d’euros d’impôts, mais a dépensé 513 milliards d’euros. En d’autres termes, il y a un déficit de 151 milliards d’euros, soit 43% des dépenses publiques. En entendant que le déficit est de 4,8 % du PIB, il est important de comprendre que ce chiffre ne reflète pas la réalité, car il compare le déficit au PIB, ce qui n’a pas de sens.

C’est comme si une personne endettée allait voir son banquier en lui disant : « Vous savez, les 200 000 euros que je vous dois, c’est peu de choses par rapport à la richesse du pays ». Le PIB n’est pas le revenu de l’État ; les impôts représentent le revenu de l’État. Ainsi, le déficit en matière de dépenses publiques doit être comparé aux impôts et non à la richesse produite par le pays. Cela est évident, mais il est important de le souligner clairement. C’est pourquoi j’ai conclu ma vidéo sur les retraites en disant que l’âge de la retraite importe peu, car le pays sera incapable d’honorer les retraites promises.

Que signifie la baisse de la note de la France à AA- par Fitch ?

La question primordiale qui devrait vous préoccuper en cette période de crise des retraites est la suivante : comment puis-je gérer mon épargne pour assurer mes vieux jours ? Cette préoccupation est d’autant plus justifiée que la note de confiance de la dette française, établie par Fitch, l’une des trois principales agences de notation mondiales avec Moody’s et Standard & Poor’s, a été dégradée le 28 avril 2023. Mais qu’entend-on par cette notation de crédit ? Il faut savoir que ces notes sont sujettes à caution et que leur élaboration reste mystérieuse, voire obscure. D’ailleurs, lors de la crise de 2008, ces agences ont été au centre du scandale, car on a réalisé que leurs méthodes de notation des crédits immobiliers étaient peu fiables. Malgré cela, une grande partie des marchés financiers utilisent ces scores pour décider du taux d’intérêt qu’ils vont demander à un pays lorsqu’ils lui prêtent de l’argent. Ainsi, lorsque la note de crédit baisse, les marchés prêtent à un taux plus élevé, ce qui nuit aux finances publiques. À long terme, cette situation peut mener à une situation d’engrenage, comme en Grèce en 2012, où le FMI est intervenu pour élaborer un plan de sauvetage. En outre, les taux d’intérêt sont en hausse en Europe en raison de la politique de lutte contre l’inflation de la Banque centrale européenne, laquelle a d’ailleurs enregistré une hausse de l’inflation en avril. Pour récapituler, la baisse de la note de la France entraîne une hausse des taux d’intérêt demandés sur les marchés, tout en s’ajoutant à la hausse des taux due à la politique de la BCE, ce qui constitue une double peine. Tout cela n’est pas nouveau, car la tendance à l’explosion des déficits est claire à long terme. Il est donc essentiel de se poser la question de la gestion de son épargne pour préserver ses vieux jours.

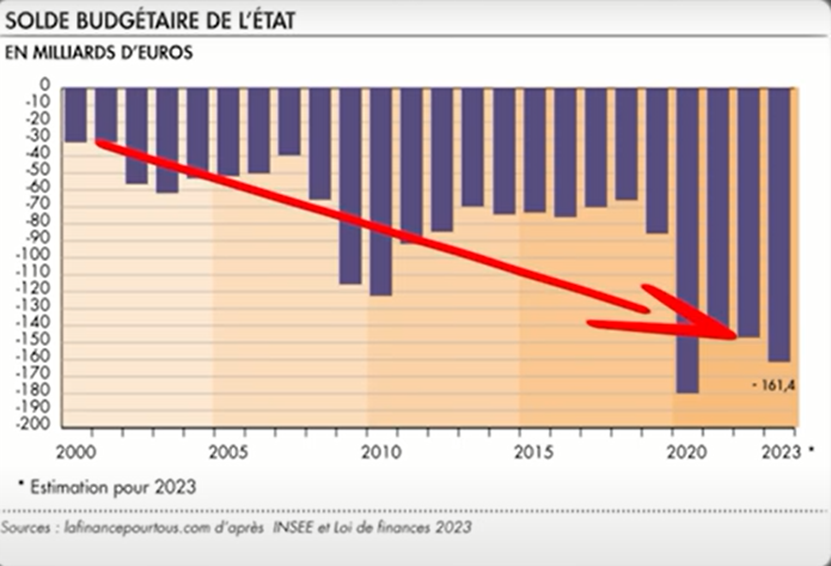

En observant attentivement le graphique ci-dessus, il est manifeste que l’évolution économique de la France ne suit pas une progression linéaire proportionnelle, mais plutôt une croissance exponentielle géométrique. Cette situation s’explique par les raisons évoquées précédemment, et la France est ainsi prise dans un cercle vicieux.

Quel est le lien avec la valeur de votre immobilier, me demanderez-vous ? Si l’on prolonge la courbe jusqu’à l’année 2025, le déficit de la France pourrait atteindre la somme colossale de 250 milliards d’euros, dépassant ainsi le budget total de l’État. Dans ce cas, tous les impôts collectés serviraient à rembourser les engagements financiers divers et variés de l’État, ce qui est bien entendu impossible car les prêteurs ne pourraient récupérer leur argent. Le pays est donc piégé dans une trappe à dette, et la partie est finie.

C’est à ce stade que le FMI sonne à la porte du bureau du président français. Étant donné que la France refuse de sortir de la zone euro, il lui est impossible de dévaluer sa monnaie pour faire porter la charge de la faillite sur ses créanciers. L’ajustement se fera donc par les coupes budgétaires, soit en diminuant les dépenses de l’État d’environ un tiers pour revenir à une situation plus normale, c’est-à-dire autour de 40 % des dépenses publiques par rapport au PIB.

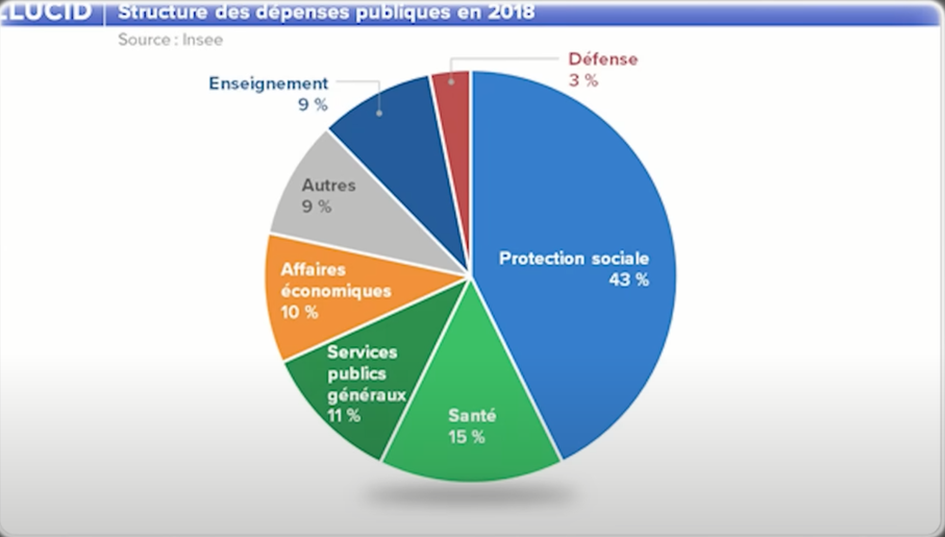

Dès lors, afin d’éviter de grever les créanciers, ces coupes budgétaires impacteront directement les citoyens. Mais quels sont les postes de dépenses à couper pour atteindre cette réduction d’un tiers ? Lorsqu’on cherche à économiser autant, il faut tailler dans les postes de dépenses les plus conséquents.

Sur le graphique présenté ci-dessus, il est possible de constater que la protection sociale représente le plus gros poste de dépenses, incluant principalement les retraites et la santé. Ainsi, une réduction d’au moins un tiers des dépenses pour la sécurité sociale et les retraites impacterait les fonctionnaires et les plus défavorisés. Cependant, il convient de noter que de telles mesures d’austérité engendrent une récession auto-entretenue sur plusieurs années, car la diminution des retraites entraîne une diminution des chiffres d’affaires de toutes les entreprises qui vendaient des produits ou services à ces retraités. Cela s’applique également à toutes les autres catégories de dépenses. Purger la valeur qui s’est construite sur des revenus artificiels est un processus long et douloureux. Le célèbre multiplicateur keynésien, cher aux économistes de gauche issus de la Sorbonne notamment, qui vise à créer de la richesse en finançant un train de vie supérieur aux moyens réels, se transforme en un retour de bâton très douloureux que j’appelle le diviseur soviétique. En effet, les politiques socialistes ont tendance à consommer le capital d’un pays jusqu’à ce qu’il se retrouve pieds nus dans la neige. Toutefois, il est vrai qu’à la fin, le rêve d’égalité dans la pauvreté est atteint. À ce stade, l’un des secteurs clés de l’économie touché est celui des banques, car leurs clients font faillite et ne remboursent donc pas leurs prêts. Dans le même temps, la valeur des actifs en garantie de ces prêts diminue, car le pays est en récession et s’appauvrit, ce qui entraîne une baisse de la valeur. Les garanties ne couvrant plus les prêts non remboursés, les banques font faillite. Comme elles ne peuvent pas faire faillite, la banque centrale intervient avec le gouvernement et sauve les banques, ce qui ne manque pas d’irriter les contribuables à juste titre. En effet, les banquiers centraux ont également tendance à sauver les banquiers, bien qu’ils aient largement participé à cette crise financière. Finalement, le pays étant plus pauvre, le système bancaire n’a plus autant accès au crédit, ce qui conduit les banques de dépôt et de presse à se transformer en caisse d’épargne. Cela a eu un impact négatif sur l’industrie immobilière, qui a connu des difficultés.

Quel impact sur l’immobilier ?

Il convient de rappeler que le prix de l’immobilier repose sur trois éléments majeurs. Tout d’abord, le niveau de vie de la population, qui constitue la base. Dans ce scénario, la richesse du pays a diminué d’environ 30 %, ce qui affectera bien évidemment le pouvoir d’achat de la population. Ensuite, le deuxième facteur est la tension entre l’offre et la demande, qui ne subit aucun changement fondamental. Enfin, le troisième paramètre est constitué par les conditions de crédit, notamment le taux d’emprunt et la durée d’emprunt, qui permettent de faire levier sur le niveau de vie initial. Plus la durée d’emprunt est longue et plus les taux d’intérêt sont bas, plus il est possible d’emprunter des sommes importantes avec des revenus initiaux identiques. Comme la situation dans ce scénario est plutôt morose, les banques prêtent à des taux plus élevés et pour des durées plus courtes. Il est donc évident que l’immobilier est parti pour un grand cycle baissier de plusieurs années, qui pourrait bien s’étendre à une durée inestimable.

C’est pour cette raison que j’ai personnellement choisi de vendre toutes mes propriétés immobilières en France et de réinvestir tranquillement dans d’autres pays, comme la Turquie, où tout se passe très bien. Je sais que j’avais proposé, en janvier 2022, un investissement commun en Turquie, et je suis fort désolé de ne pas avoir encore tenu cette promesse. La réalité est que nous avons buté sur une réglementation très stricte en la matière, mais après un an et demi de travail et de nombreux frais d’avocat, nous avons finalement trouvé une solution que nous souhaitons mettre en œuvre d’ici la rentrée de septembre. Si vous faites partie de la liste d’attente pour ce projet, sachez que nous y travaillons encore et toujours, car nous souhaitons agir dans le respect des règles.

Par ailleurs, il existe de nombreux autres investissements pour préparer sa retraite, en dehors de l’immobilier. J’ai ainsi choisi d’investir dans le mining de Bitcoin, une option réglementairement complexe mais plus simple que l’immobilier. Mais il y a également l’or, les marchés financiers et d’autres investissements proposés par des plateformes de landing. Si toutes ces options vous intéressent, je vous invite à vous inscrire à notre formation gratuite par e-mail, afin de faire le point sur toutes ces solutions.

Comme la période est également propice à l’investissement dans l’or et que de plus en plus de personnes cherchent à comprendre comment investir dans ce métal précieux, nous avons développé une formation à petit prix, nommée Mini université « Tout sur l’OR », qui offre une introduction complète aux rudiments de l’investissement dans l’or. Cette formation est conçue pour être accessible à tous et comprend des informations clés sur les différents types d’investissements en or, les stratégies d’achat et de vente, les risques et les avantages, ainsi que les tendances actuelles du marché. Si vous souhaitez apprendre à investir dans l’or rapidement et en toute confiance, notre formation est un excellent point de départ et vous pouvez la trouver facilement sur notre site web.

Un transfert des richesses des plus petits patrimoines aux plus riches grâce à la BCE

Il convient de garder à l’esprit que l’immobilier est un type de bien qui prend de la valeur lors des périodes de croissance économique, car le prix de l’immobilier reflète l’attractivité d’une région ou d’un pays ainsi que la richesse de ses habitants. Cependant, il est important de préciser que si vous avez eu l’impression que les prix de l’immobilier ont considérablement augmenté au cours des dix dernières années sans que votre propre richesse n’ait connu une croissance similaire, cela est tout à fait normal. En effet, il s’agit d’un transfert de richesse qui a été prélevé sur votre patrimoine au profit des patrimoines des plus riches qui ont pu bénéficier des largesses monétaires de la Banque centrale européenne, notamment grâce à la baisse des taux d’intérêt.

En d’autres termes, lorsque la BCE a lancé une vaste campagne de baisse des taux d’intérêt, les plus riches ont pu emprunter davantage. Grâce à cet accès facile et gratuit à l’argent, ils ont pu acheter de l’immobilier, ce qui a fait monter les prix. Aujourd’hui, ils revendent leurs biens avec une plus-value considérable depuis plusieurs trimestres/semestres, et tout se passe très bien pour eux. Je suis sérieux lorsque je dis que parmi les personnes fortunées que je connais et qui sont compétentes en matière d’investissement, nombreuses sont celles qui vendent leur patrimoine immobilier en France.

Est-ce que tout est foutu en France ?

Certes, la situation en France n’est pas des plus confortables actuellement, mais il serait erroné de croire que tout est perdu. Il est possible d’aborder le problème sous deux angles afin de s’en sortir en termes de revenus et de patrimoine.

En termes de revenus, si vous êtes une personne utile aux autres, c’est-à-dire quelqu’un qui produit quelque chose d’utile pour lequel les gens sont prêts à payer, il est fort probable que vos revenus et votre train de vie subissent des pertes. Cependant, vous pouvez vous en sortir en vous adaptant. En revanche, si vous êtes ce que j’appelle un « noircisseur de cage Excel », c’est-à-dire une personne dont les revenus dépendent des prestations sociales ou un retraité, alors la situation sera plus difficile pour vous. Au Japon, par exemple, les personnes âgées en difficulté vont jusqu’à commettre de petits crimes pour aller en prison et être logées et nourries. Pourtant, la population active s’en sort bien.

En termes de patrimoine, la solution est plus simple car le chemin à suivre est assez évident : il faut se débancariser de l’Union européenne et envoyer son épargne dans des pays en croissance. Mon choix personnel se porte sur les pays producteurs d’énergie ou leurs clients directs. Par exemple, en Turquie, nous avons investi à Antalya car nous proposons des locations touristiques à des touristes des pays du Golfe qui payent en dollars. De plus, Antalya a l’avantage de ne pas se situer sur des failles sismiques.

Ainsi, même si collectivement il n’y a pas d’autres solutions que la faillite du système, il existe toute une série de solutions à titre individuel. Il est en effet beaucoup plus simple de se changer soi-même que de changer de système. De plus, pour ceux qui auront su éviter les coûts, il est à espérer que le retour à la réalité se fasse le plus rapidement possible en France. Une fois tous les comptes remis au bon endroit, cela donnera de nombreuses opportunités pour les entrepreneurs et les investisseurs. Si le système tombe, je suis donc tout à fait optimiste, car ce sera un moment où l’on pourra recommencer à créer de la vraie valeur.

Pour mieux comprendre la place de l’Union européenne dans le monde d’aujourd’hui, j’ai réalisé une vidéo que je vous recommande. Cette vidéo vous expliquera les problèmes à venir auxquels les Français doivent faire face. Bonne nouvelle : si vous connaissez les problèmes à résoudre, vous pouvez alors penser à vendre des solutions locales que vous pourrez proposer aux autres et devenir utile dans ce monde qui change vite et fort.

Richard Détente