GameStop, société texane de distribution de jeux vidéo, a fait récemment les gros titres de l’actualité financière. Pourquoi ? Alors qu’elle se dirigeait vers la faillite, le prix de son action a été multiplié par 100 grâce à des particuliers, déroutant complètement les professionnels boursiers ! Ce phénomène de David contre Goliath montre à quel point notre système économique marche sur la tête. Retour sur un incident très révélateur.

La revanche des petits porteurs sur les hedge funds

L’assaut des paris à la hausse

GameStop ne pesait pas lourd jusqu’à présent. Cette enseigne historique (trente ans d’existence), propriétaire de Micromania, avait du mal à lutter contre les plateformes d’e-commerce et le format dématérialisé. Sur les années 2018 et 2019, elle perd respectivement 700 et 400 millions de dollars. Au printemps 2020, elle ne vaut plus que 200 millions. Le prix réel de l’action de la compagnie se situe entre 4 et 8 dollars.

Et pourtant, en l’espace d’une semaine seulement, sa croissance est exponentielle. Elle passe de 40 à 460 dollars en convulsant terriblement ! À l’heure actuelle, elle se négocie à 200 dollars, ce qui est énorme. Le graphique ci-dessous illustre l’affrontement entre les plus gros hedge funds mondiaux et des milliers (voire des millions) de petits investisseurs. Les premiers parient à la baisse, tandis que les seconds parient à la hausse ! L’initiative démarre sur Reddit, via le forum WallStreetBets, et l’application Robinhood. Une communauté va alors se fédérer pour soutenir ce titre en berne.

« Dressez-vous sans relâche jusqu’à ce que les moutons deviennent des lions. »

Citation tirée de Robin des Bois (2010), film de Ridley Scott

Objectif : ruine des hedge funds

Soyons clair, normalement le prix d’une action doit refléter son prix réel. Tout le monde s’accorde là-dessus (même les hedge funds, car ils savent qu’ils finiront par perdre sinon). En constatant que le prix de l’action de cette entreprise mourante est surévalué à 40 dollars, ces fonds décident alors de parier à la baisse. En effet, le système de spéculation veut que les entreprises défectueuses soient « purgées » pour faire croître celles qui sont en bonne santé. Les requins agissent de même dans l’océan en dévorant les carcasses d’autres poissons…

Les hedge funds se positionnent en vendant massivement à découvert. Mais ils sont contrecarrés par un nombre incalculable de particuliers qui font monter le titre GameStop. Le but de ces justiciers : ruiner les spéculateurs à la baisse et prendre leur argent. Ainsi, des fonds importants comme Melvin ou Citron perdent des sommes faramineuses en seulement quelques jours

Elon Musk s’est enthousiasmé de cette offensive, Tesla ayant été touchée par les attaques des hedge funds (en 2020 surtout, avec la perte de plusieurs dizaines de milliards de dollars par des vendeurs à découvert). Le milliardaire sud-africain avait d’ailleurs ironiquement mis en vente des shorts rouges sur le site de sa société (short peut aussi se traduire par « spéculation à la baisse »).

Le système de vente à découvert : explications

Parier à la baisse signifie : vendre aujourd’hui et acheter demain. Plus précisément : il s’agit d’emprunter une action, la vendre, attendre quelques jours, puis racheter l’action et la rendre au prêteur. Si le prix de l’action a baissé entre-temps, vous êtes gagnant. Néanmoins, cela implique que ces parieurs s’engagent à acheter les actions qu’ils ont vendues à découvert afin de clôturer leur position.

Dans la situation qui nous intéresse, ces milliers de particuliers ont tout acheté pour court-circuiter le mécanisme spéculatif. Dès lors, si un hedge fund vend à découvert pour 50 dollars et que l’action monte jusqu’à 200, il perd au moins quatre fois sa mise initiale !

En théorie ces petits investisseurs vont parvenir à engranger beaucoup de bénéfices au détriment des hedge funds. En effet, les derniers porteurs de l’action doivent se racheter au plus haut pour sortir. Tout l’intérêt de faire grimper les prix sur ce type de positions est là. Les vendeurs à découvert sont donc les grands perdants de ce jeu.

L’affaire Gamestop est une revanche contre le capitalisme de connivence

Mais il s’agit d’un jeu dangereux. Les hedge funds ne peuvent pas tout perdre, alors qu’un certain nombre de particuliers seront ruinés. Sans oublier que cette stratégie se base sur des achats d’options de produits dérivés très volatils. Si quelques-uns parviendront à s’enrichir, les risques restent considérables.

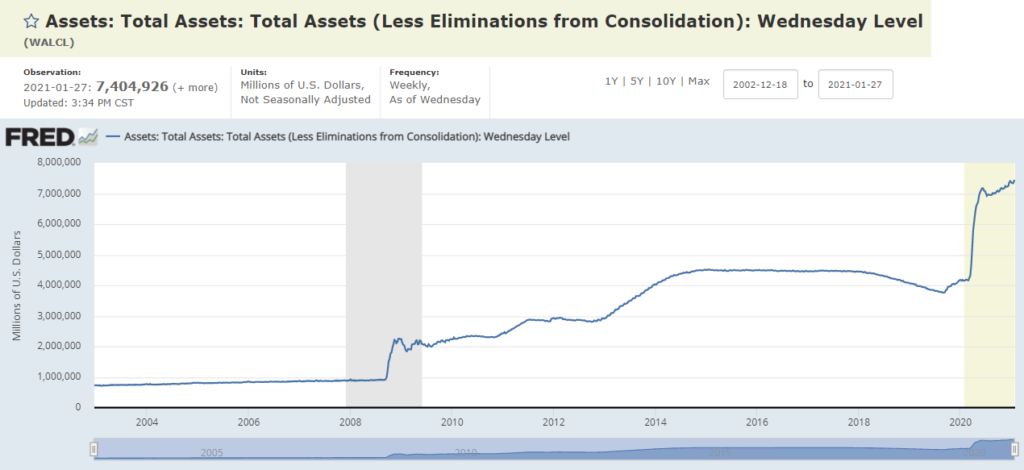

D’où provient le mal ? Sans nul doute des politiques monétaires de la FED, la banque centrale américaine. Depuis vingt ans, et cela s’est accentué avec la débâcle économique de mars 2020. Les autorités semblent nous dire que les difficultés sont pour le peuple et les bénéfices pour une élite. Imprimer de la monnaie à chaque crise a comme résultat de transformer les marchés financiers en une machine à enrichir les nantis et de dévaluer l’argent du citoyen lambda. Pour illustrer ceci, disons que la bulle des actions engraisse les hedge funds et la bulle de l’immobilier dévaste les jeunes et leurs parents (avec les taux d’intérêt à 0 %).

Les effets de la soviétisation de l’économie par les banques centrales

La conséquence directe de ce mépris est le mécontentement du peuple. Il se révolte alors en attaquant les marchés pour nuire aux plus fortunés, soutenus jusque-là par les banques centrales. Des épisodes similaires à celui de GameStop ont déjà eu lieu par le passé (Hertz, Signal, AMC Entertainment, American Airlines), mais dans une moindre mesure.

Aujourd’hui, nous déplorons la fin d’un marché libre et honnête et constatons avec dépit que le prix des actifs est dirigé par les banques centrales. Cette situation dramatique n’augure vraiment rien de bon pour l’avenir.

Toutefois, qui aurait pu prédire une telle action de la part de particuliers, mettant à mal des groupes pourtant très puissants ? Tout évolue tellement vite. Le krach de mars 2020 a été fulgurant, déstabilisant le marché en seulement trois semaines. La réalité trouvera bien un catalyseur face à cet effondrement, mais on ne peut que constater la démence d’une époque où les entreprises font faillite alors que les marchés montent…

La lettre d’investissement : La Stratégie Grand Angle

Si vous voulez apprendre à gérer le risque de vos actions sur les marchés financiers grâce à des biens tangibles, des obligations et de l’argent liquide, lisez la lettre d’investissement que je co-rédige avec Guillaume Rouvier (et avec la participation de Charles Gave). Dans le numéro de ce mois-ci, je vous explique également la méthode très efficace de Didier Darcet pour anticiper les retournements du marché le plus tôt possible.

Si vous voulez en savoir plus sur le rôle de la spéculation dans l’économie réelle, regardez cette vidéo :

Richard Détente

Source :