Vladimir Poutine a annoncé l’envoi de 300 000 soldats supplémentaires par la Fédération de Russie pour maintenir le conflit en Ukraine. À titre de référence, la Russie a déjà mobilisé environ 150 000 hommes. Si ces paroles se concrétisent, ce qui semble très probable, le conflit prendra une ampleur bien plus considérable.

Référendums en Ukraine : stratégie russe

Un autre point crucial concerne l’annonce de la tenue de quatre référendums dans les quatre provinces où la Russie est déjà présente militairement en Ukraine, à savoir Louhansk, Donetsk – les deux régions qui se sont proclamées autonomes et sont en conflit avec l’Ukraine depuis 2014 -, ainsi que Zaporijia et Kherson, qui sont des conquêtes russes de cette année. Pourquoi est-ce important ? Parce que la doctrine militaire russe concernant l’utilisation d’armes nucléaires fait référence à la défense de l’intégrité territoriale de la Fédération de Russie. Autrement dit, tant que ces régions demeurent des conquêtes militaires en Ukraine ou que les troupes russes assistent des régions autonomes, donc étrangères à la Russie, il n’y a pas de raison d’utiliser des armes nucléaires. En revanche, si ces régions votent en faveur d’un rattachement à la Russie, elles deviennent alors une partie intégrante du territoire russe, permettant ainsi, du point de vue russe, l’emploi d’armes nucléaires pour défendre ses territoires. C’est donc pour ces deux raisons que ces derniers jours ont connu une forte intensification du conflit ukrainien. La stratégie est claire : utiliser l’arme nucléaire comme levier politique pour enterrer la conquête de ces régions par l’Occident. La prochaine étape de l’escalade est donc entre les mains des États-Unis et de l’Union européenne. Dans le pire des cas, ils acceptent que ces territoires soient passés sous contrôle russe, ce qui pourrait faire l’objet de négociations pour sortir de ce conflit. Dans le meilleur des cas, les Occidentaux refusent en bloc et il faudra armer encore davantage les Ukrainiens, voire élargir le conflit à d’autres pays, étant donné que l’armée ukrainienne pourrait ne pas suffire en termes d’effectifs face aux forces russes.

Il convient de souligner que la situation actuelle est encore très instable et floue. Toutefois, il est important de replacer ce conflit dans le contexte économique mondial qui n’est pas favorable, notamment pour l’Europe.

L’inflation et la crise économique imminente

Sur le plan économique, nous avons déjà averti, en collaboration avec Didier Darcet, en février 2021 que l’inflation était de retour et en juillet 2021 que les bénéfices des entreprises seraient affectés dans les trimestres à venir en raison des fondamentaux macroéconomiques qui atteignent des seuils critiques durant l’été 2021. Nous avons amplement documenté ces points sur Grand Angle et il est important de rappeler que l’on ne doit pas se laisser tromper par ceux qui expliquent doctement que l’inflation et tous nos malheurs sont entièrement liés au conflit ukrainien. Début juin 2022, nous avons averti que les marchés étaient au bord d’une crise d’anthologie compte tenu de la situation critique.

Fed et BCE : priorité à la lutte contre l’inflation

Pour revenir à la situation des marchés, deux événements majeurs sont à souligner : le revirement des banques centrales américaines et européennes, à savoir la Fed et la BCE. Les deux ont annoncé que la lutte contre l’inflation, qui était censée être temporaire et étagée, est désormais leur principal objectif. Le gouverneur de la Fed, Jérôme Pawel, a déclaré : « Nous avons besoin d’une augmentation du chômage pour lutter contre l’inflation ». De son côté, la BCE a été plus elliptique dans ses propos. Christine Lagarde a évoqué un relèvement des taux au-delà du niveau neutre. En somme, deux des plus grandes banques centrales mondiales ont annoncé leur intention de provoquer une récession économique pour enrayer la propagation de l’inflation à l’échelle de toute l’économie.

Aujourd’hui, la poussée brutale de l’inflation est due à la hausse des prix de l’énergie en lien avec la guerre en Ukraine. Bien que l’inflation ait déjà commencé à émerger en 2021, la guerre a agi comme un accélérateur. Néanmoins, les politiques monétaires des années précédentes ont fourni le carburant nécessaire à cette inflation.

La crise énergétique : un problème de longue date

L’inflation est un phénomène monétaire universel qui consiste à réduire la valeur de la monnaie pour ajuster la richesse déclarée d’un pays à sa richesse réelle. Tant que les milliers de milliards d’unités monétaires qui ont été injectées dans l’économie pendant plus de 40 ans n’auront pas été retirées, l’inflation continuera de croître. Les banques centrales sont effrayées par cette situation, en juin tout allait bien selon les modèles de la BCE et du FMI. Puis en août, l’inflation a montré qu’elle était plus forte que prévu, et les banques centrales se sont précipitées pour éviter que l’incendie ne se propage davantage. Où cela nous mènera-t-il sur les marchés ? En somme, à la catastrophe, car les prix des actions sont basés sur les bénéfices des entreprises multipliés par un coefficient qui reflète la confiance dans l’avenir. Si une entreprise génère, par exemple, 10 unités de bénéfices par an et que j’ai confiance dans son avenir, je vais l’acheter avec un coefficient multiplicateur de 20, ce qui équivaut à une valorisation de 200. J’achète 20 fois les bénéfices. Par contre, si j’ai confiance dans l’entreprise mais pas dans l’avenir, je l’achèterai avec un coefficient multiplicateur de 10, soit une valorisation de 100. Le problème, c’est que l’inflation attaque ces coefficients multiplicateurs et que la politique des banques centrales attaque directement les bénéfices des entreprises. Ainsi, mon entreprise qui produisait 10 unités de richesse pourrait voir sa production réduite à 5 unités, et ma confiance dans son avenir pourrait également être réduite de moitié, entraînant une division par quatre du prix de mon action. Ce cercle vicieux, qui associe l’inflation et la réduction des bénéfices des entreprises, est appelé stagflation, et il est très douloureux pour les peuples. De nombreuses personnes se retrouveront au chômage, avec une baisse de leurs revenus, tandis que l’inflation dévorera leurs indemnités de l’autre côté. C’est la double peine et la limite des politiques des banques centrales, tout simplement l’ordre social. Jusqu’où les populations accepteront-elles ce régime d’austérité sur la base d’un discours accusant Poutine d’être à l’origine à la fois de l’inflation et de la crise énergétique ? En réalité, la crise énergétique en termes de volume, c’est-à-dire la quantité disponible, n’est pas neuve, comme nous l’avons déjà expliqué avec Charles Gave dans une première vidéo en juillet 2019. Pour ma part, j’ai cela en tête depuis 2006, depuis l’ouverture de mon premier blog sur l’énergie durable.

Les cycles énergétiques : une durée d’environ 15 ans

Nous avons deux problèmes fondamentaux en matière d’énergie, au-delà de Vladimir Poutine : le premier, ce sont les cycles d’investissement dans l’énergie qui durent une quinzaine d’années. En 2019, nous avons expliqué que de fortes hausses de prix de l’énergie se produisent lorsque la demande atteint le plafond de l’offre d’énergie, qui est elle-même fixée par la capacité des infrastructures produisant cette énergie, telle que le pétrole et les raffineries. Lorsque ce plafond est atteint, il n’est plus physiquement possible de produire davantage, ce qui entraîne une situation où la demande se bat pour les barils sur le marché, et c’est le prix qui devient le juge de paix. Ensuite, les entreprises qui n’ont plus assez d’énergie pour fonctionner font faillite, entraînant une récession importante qui fait baisser la demande. C’est ce qu’on appelle la destruction de la demande, et les prix du pétrole baissent. C’est pour cette raison que les fortes hausses de prix du baril précèdent souvent les récessions.

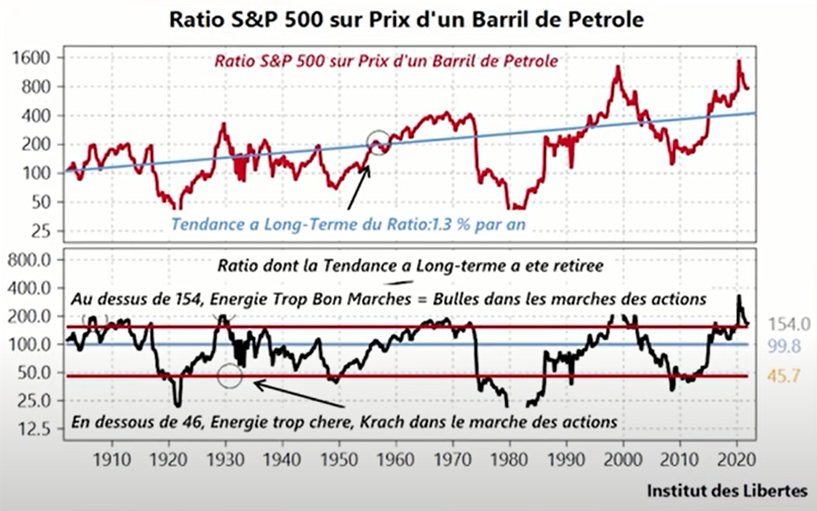

Charles Gave a présenté le graphique ci-dessus qui montre que les cycles énergétiques ont une durée d’environ 15 ans, et depuis plusieurs années, les prix de l’énergie sont bien trop élevés pour ne pas avoir de conséquences. Cependant, il y a un deuxième problème fondamental qui se pose. En temps normal, le tissu économique recommencerait à produire des infrastructures pour répondre à la demande et produire de l’énergie, mais les écologistes ont pris le dessus sur la raison et nous avons collectivement arrêté tout développement nucléaire, qui est la seule source d’énergie, qui aurait pu nous permettre de pallier le manque d’énergie fossile et de prendre le relais sur le pic de production de pétrole qui est en cours. Ce pic de production est annoncé depuis les années 70 et a été documenté pour la première fois en 2006, ce n’est donc pas quelque chose d’inattendu ou de nouveau.

Comment sortir de la crise actuelle ?

La situation actuelle est la suivante : nous avons émis trop d’argent en Occident, donc nous vivons actuellement la phase où nous purgeons les fausses valeurs, et la récession que nous vivons a entraîné la chute du marché, qui n’est pas encore terminée puisque nous attaquons la croissance économique à la fois sur la confiance dans l’avenir, l’inflation, les bénéfices, la récession et le manque d’énergie, qui n’est autre que la plus grande des matières premières de l’économie.

Enfin, comme trois malheurs n’arrivent jamais seuls, nous sommes également confrontés à un conflit armé avec la Russie qui n’a visiblement pas atteint son pic, puisque 300 000 militaires professionnels russes ont été ajoutés au conflit. Alors, comment allons-nous nous en sortir ? Collectivement, il semble que nous ne nous en sortirons pas avant un bon moment, car avant de remonter la pente, il va falloir creuser plus profondément afin de purger les fausses valeurs.

En revanche, nous ne savons absolument pas quelle direction vont prendre les choses, car cela dépendra non seulement de Poutine, mais aussi des mouvements sociaux et des grandes orientations que chaque pays prendra, soit par le vote, soit par des décisions de l’autocrate local.

La gestion de votre épargne en période d’instabilité majeure

Nous vivons actuellement une période d’instabilité majeure. Au niveau personnel, il est important d’intégrer cette situation et de reconnaître que nous ne sommes pas encore à un stade où un avenir prometteur se dessine. Nous devons accepter que les choses ne vont pas bien. C’est ici que Grand Angle Eco peut vous aider en vous aidant à comprendre et à vous préparer aux évolutions économiques et financières, notamment en ce qui concerne la gestion de votre épargne.

Aujourd’hui, il est essentiel de naviguer en fonction des différentes phases de la crise dans les différentes classes d’actifs. Prenons l’exemple des obligations : les obligations américaines à long terme ont subi une baisse historique de plus de 20 %. Cependant, elles pourraient bien rebondir avec la hausse des taux d’intérêt à court terme de la Fed. Le taux américain reflète les espérances de gains futurs à long terme, un concept que Maurice Allais a modélisé avec sa règle d’or.

En augmentant les taux à court terme, la Fed montre qu’elle souhaite vaincre l’inflation. Nous avons donc une récession qui entraîne les marchés boursiers à la baisse. Mais si les marchés considèrent que cette hausse de taux sera bénéfique à long terme, les obligations à long terme pourraient bien devenir un refuge. C’est dans ce contexte que nous assistons souvent à une inversion de la courbe des taux sur les marchés, car les taux à long terme deviennent plus bas que les taux à court terme, ce qui peut sembler très étrange à première vue. Vous venez de comprendre pourquoi une inversion de la courbe des taux est souvent annonciatrice d’une récession.

Dans ce contexte, il est primordial d’adopter une attitude prudente. Nos indicateurs, en particulier celui des maçons, se révèlent de plus en plus indispensables. Il est important de souligner que nos portefeuilles rentiers et tactiques affichent des taux de rentabilité annuelle supérieurs à 9% et 14% respectivement. Si vous souhaitez en profiter, je vous recommande vivement de vous inscrire à notre lettre d’investissement corédigée avec Didier Darcet.

Richard Détente