A partir du 1er janvier 2023, le gouvernement a prévu de transformer le prix de l’énergie en impôt progressif sur le revenu.

Bruno Le Maire explique dans son interview que le gaz aurait dû augmenter de 50%, mais que c’est l’État qui a pris en charge cette augmentation. De même, l’électricité n’a augmenté que de 4%, alors qu’elle aurait dû augmenter de 35%. Ainsi, le gouvernement se targue d’avoir le taux d’inflation le plus bas de la zone euro, mais la question est : à quel prix ?

Nous parlerons dans cette article de l’inflation et de la protection de votre épargne, car tout cela aura des conséquences sur la valeur de l’euro, le pouvoir d’achat, mais aussi des conséquences sociales, notamment sur les incitations au travail.

Bientôt le contrôle des changes ?

Il est nécessaire de savoir que le contrôle des prix de l’énergie n’est pas une erreur de parcours, mais bien une ligne politique que chez Grand Angle nous appelons la soviétisation, qui consiste à remplacer le prix par la pénurie et à mesurer la valeur des choses par la longueur des files d’attentes plutôt que par la hausse des prix.

Dit Simplement : lorsque les prix augmentent, les rayons se vident.

La France a décidé de s’atteler à la mise en place d’un contrôle des prix au faciès. L’objectif est de gérer les pénuries, pour résoudre le problème de l’augmentation des prix de l’énergie.

Quelles sont les conséquences de cette décision ?

La première conséquence majeure est la baisse de l’Euro face aux autres grandes monnaies comme le dollar, le franc suisse ou le yuan. En d’autres termes, La hausse des prix dans la zone euro, qui s’élevait à environ 8,6%, a entraîné une dépréciation de 10% de l’euro par rapport au Franc suisse.

Lorsque l’inflation augmente, la valeur de la monnaie diminue, car son pouvoir d’achat est affecté par la hausse des prix, ce qui entraîne une réaction des épargnants ou des rentiers qui prennent leur argent pour l’emmener ailleurs, ce qui entraîne une baisse du taux de change dans le pays.

Actuellement, c’est l’État qui finance l’inflation, afin de pouvoir continuer à lever de la dette puisqu’il n’est plus possible d’augmenter les impôts dans un pays où l’État pèse 62% du PIB en 2020. En 2022, le déficit public devrait atteindre 53%, ce qui est prodigieux.

Le déficit budgétaire annoncé est d’approximativement 5 %, car le déficit est rapporté au PIB.

En réalité, le déficit doit être rapporté aux recettes de l’État, parce qu’il n’y a aucun rapport entre la richesse créée par le PIB et le déficit du gouvernement qui correspond à l’écart entre ses dépenses et les impôts collectés.

Le ratio entre 168 milliards de déficit et 315 milliards d’impôts levés par le gouvernement est égal à 50%.

Ces chiffres proviennent du projet de loi de finance rectificative pour 2022.

Malgré la promesse du gouvernement (5% de déficit), nous avons un déficit de 7%. Avant la crise des mesures anti covid, on évoluait aux alentours des 80 milliards de déficit par an, à savoir « seulement » 25% des recettes, il s’agit donc d’une explosion du déficit, qui ne s’est pas atténuée après la crise.

LA BCE et la dette française

En 2021, le gouvernement attendait une forte croissance pour 2022, puisque la fin de la crise du covid devait permettre de rattraper le retard de croissance due au confinement à répétition, donc le poids de la dette devait augmenter.

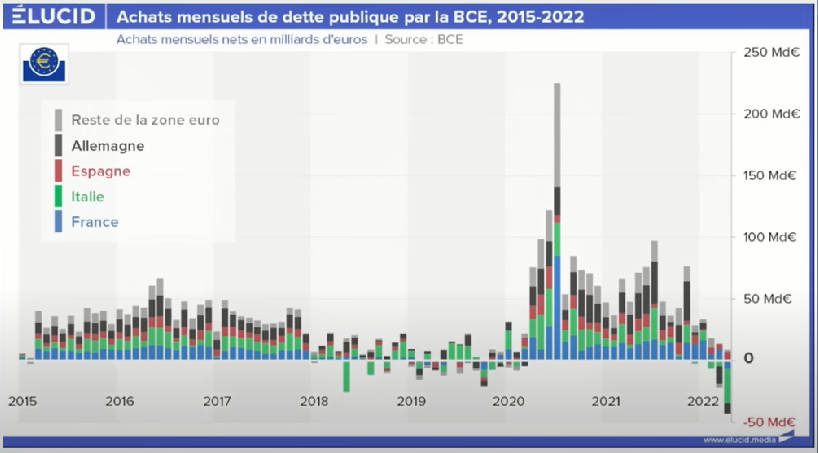

Sauf que d’habitude c’est la BCE qui finit par acheter ces nouvelles dettes, pour financer la France et les autres pays de l’Union européenne en imprimant de l’argent, c’est de cette façon que la BCE se retrouve avec approximativement 20% de la dette française dans ses comptes. Par conséquent, la BCE achète l’essentiel des nouvelles dettes émises, mais elle rachète aussi progressivement les dettes détenues par les non-résidents.

Sur ce graphique, nous visualisons le fait que la dette détenue à l’étranger baisse structurellement depuis la grande crise financière de 2008, bien que ce graphique s’arrête en 2019 autour de 55% de la dette détenue par des résidents étrangers.

Il s’avère qu’aujourd’hui la situation ne s’est pas améliorée et que la dette détenue à l’étranger est à hauteur de 47 %, selon la Banque de France. La tendance de fond ne s’est donc pas atténuée.

La France capte environ 30% des émissions monétaires de la BCE, alors qu’elle ne représente que 20% du PIB de la zone euro, qu’est-ce que cela signifie ?

Ce signifie que la BCE est en train de racheter la dette française aux étrangers qui se désengagent doucement, et que ce phénomène, global dans l’Union européenne, se manifeste plus rapidement en France que dans les autres pays de la zone euro.

Actuellement, la France imprime indirectement des centaines de milliards d’euros pour se financer. Cela signifie que l’argent des investisseurs étrangers n’est pas mis à la disposition de l’économie réelle.

Conséquences de l’inflation

Puisque l’inflation augmente, la BCE ne peut plus imprimer d’argent sous peine de faire exploser l’inflation pour toujours. Nous avons un rappel très actuel de ce que signifie une inflation écrasante au Sri Lanka, où des milliers de personnes ont pris d’assaut le palais présidentiel. Une explosion de l’inflation mène le plus souvent à de grands désordres sociaux et même parfois à des révolutions.

Les dirigeants européens savent bien que la BCE a arrêté cette année d’imprimer de l’argent pour racheter des dettes. Contrairement à 2022, elle a commencé à retirer de l’argent, ce qui affecte négativement le marché financier.

A cela s’ajoute une pénurie d’énergie, c’est ce qui engendre la récession que nous connaissons et qui n’en est qu’à ses débuts. Je vous propose de regarder la vidéo ci-dessous, pour connaître les détails de la mécanique récessionniste qui se met en place.

Donc, avec le retour de l’inflation et le taux de change qui baisse, les marges de manœuvre pour financer le train de vie des Français au-dessus de leurs moyens diminuent, et même disparaissent.

Pénalisation des travailleurs

La première option de pénalisation est l’option allemande, le but est de laisser passer les hausses de prix : c’est alors la population qui s’appauvrit. L’avantage c’est qu’une fois la richesse de la population s’est ajustée à la baisse, le pays se restructure autour d’un nouvel équilibre stable et peut se rebâtir sur des fondations plus saines.

Deuxième option, épuiser ces dernières ressources budgétaires pour encaisser l’inflation avec le budget de l’État, afin de ne pas peser sur les ménages. Dans ce cas, la population dépense trop par rapport à ses moyens, puisque les prix ne sont pas montés à leur véritable niveau, raison pour laquelle l’inflation est à un peu plus de 5% en France et à plus de 8% en Allemagne.

Le complication avec l’option 2 c’est que la chute (inévitable) sera plus dure, car lorsque la population subira les hausses de prix, il n’y aura plus de marge de manœuvre pour quoi que ce soit, et la remontée sera beaucoup plus difficile.

Le ministre de l’Économie Bruno LE MAIRE explique qu’il faudra faire «des choix courageux». Pour lui, le courage, au 1er janvier 2023, est la hausse des prix qui sera supporté par ceux qui travaillent afin que ceux qui ne travaillent pas ne soient pas trop impactés.

Ces changements auront plusieurs conséquences notables :

La première, sera de diminuer les incitations au travail. En ville, le RSA deviendra plus attractif, à la campagne ce sera le RSA et le travail au noir pour arrondir les fins de mois.

En ce qui concerne les professions libérales, les médecins continueront à travailler du lundi au jeudi midi, car travailler au-delà coûtera trop cher en impôts.

Pour les entrepreneurs, l’augmentation des charges et des impôts créera des entreprises fictives et des fermetures d’entreprises.

En ce qui concerne les fonctionnaires, une distinction doit être faite entre un fonctionnaire exécutant et un fonctionnaire d’apparat. Les exécutants sont les policiers, les infirmiers, les juges, les professeurs, … Ils auront plus de tension dans leurs travails car, globalement, la société se tendra sur tous les sujets tout en disposant de moins en moins de moyens.

Sur ce graphique nous voyons que toute hausse du poids de l’État dans le PIB entraîne une hausse du chômage dans le privé, car l’embauche d’un fonctionnaire d’apparat pèse sur les impôts, puisqu’il faut le payer, mais en prime cette personne à pour métier de susciter des obstacles pour des entrepreneurs.

Votre épargne à l’étranger

Maintenant que nous avons amorcé un contrôle des prix de l’énergie, nous verrons pourquoi l’épargne commençait déjà à quitter la France pour aller s’installer à l’étranger.

Les étrangers commencent déjà à retirer leur argent de France, le gouvernement peut, peut-être, décider de mettre en place une taxe sur l’épargne afin d’imposer un nouvel acte de solidarité avec ceux qui ne travaillent pas.

Ce mouvement pourrait être dur, dans ce cas l’État n’aura d’autre choix que de contraindre l’épargne de ces citoyens à ne pas pouvoir bouger et rester à l’intérieur du pays.

Pour l’instant, ce mouvement est à l’œuvre de façon douce en faisant pression sur les banques et des assurances.

Pour autant, si la BCE coupe définitivement l’accès à l’imprimante monétaire cela ne suffira pas, raison pour laquelle il est nécessaire d’expatrier à minima son épargne, car tant que le pays est sur cette dynamique de soviétisation tout le dévouement et le patriotisme ne suffira pas.

La lettre d’investissement

Il est indispensable de protéger au moins l’épargne issue du travail qui a déjà été lourdement taxée. Pour cette raison, nous vous proposons dans la lettre d’investissement avec Didier Darcet un dossier complet qui reprend toutes les possibilités d’expatriation de votre épargne.

D’autre part, nos deux portefeuilles dans la lettre rentiers et tacticiens surperforment le marché, en faisant plus 1% pour le rentier et plus 5% pour le tacticien, ce qui veut dire que notre lecture des événements mérite d’être appréciée.

Didier Darcet et Charles Gaves ont également publié deux articles pour prévenir d’un crack retentissant sur les marchés et d’un bouleversement économique. Le premier a été publié en juin 2022. Suite à ces deux articles nous avons mis une cellule de crise en route pour nos lecteurs de la stratégie et nos utilisateurs de Neystor. Cette cellule est toujours active, car elle est toujours d’actualité.

Richard Détente