Être un ami des États-Unis est fatal

« Être un ennemi de l’Amérique est dangereux; mais être un ami de l’Amérique est fatal » Cette citation est attribuée à Henry Kissinger, ancien conseiller des États-Unis, qui a joué un rôle majeur pendant la guerre froide. Il est un personnage très influent dans la politique américaine depuis des décennies.

Rappelons qu’en 2022, les gazoducs Nord Stream ont été sabotés, sans que l’on sache par qui, mais néanmoins sabotés. Comme Nord Stream était la principale source d’énergie pour l’industrie allemande, ainsi que pour l’Europe dans un second temps, les États-Unis ont lancé à cette époque un vaste programme de subvention des activités industrielles sur leur sol. Beaucoup d’entreprises ont approuvé cette initiative et ont donc commencé à s’installer aux États-Unis. Par conséquent, l’industrie allemande a énormément souffert, entraînant une baisse du PIB.

Cependant, il ne s’agit pas d’un choc ponctuel, mais plutôt d’une tendance de fond qui s’est amorcée. En effet, déjà 16% des PME ont pris des mesures pour délocaliser, et pas moins de 30% des PME allemandes envisagent de quitter le pays en raison du prix élevé de l’énergie, qui constitue un facteur déterminant dans leurs coûts de production. Pour l’Allemagne, c’est une véritable catastrophe, mais certains en profitent pleinement.

La riposte européenne

Sur le graphique ci-dessus, on peut observer une croissance fulgurante de la production manufacturière aux États-Unis durant la même période. Elle a augmenté de manière exponentielle, doublant en seulement un an, ce qui rappelle la volatilité des marchés de la cryptomonnaie ! C’est à ce moment-là que le ministre de l’économie allemand, Christian Lindner, et le ministre de l’économie français, Bruno Le Maire, responsables de la gestion de l’économie en pleine crise, ont décidé d’agir pour contrer ce coup dur infligé par les États-Unis à l’industrie européenne. Ils ont envisagé de proposer des aides financières, mais le problème réside dans les volumes d’énergie que l’Union Européenne peut mettre à disposition de son tissu industriel. Ce problème ne se résout pas simplement par des subventions, mais plutôt par une augmentation de la production d’énergie en kilowattheures (kWh). Malheureusement, les États-Unis ont, pour les années à venir au moins, une abondance de sources d’énergie grâce aux pétroles et gaz de schiste non conventionnels qu’ils détiennent.

La stratégie américaine

C’est à ce stade que la situation devient intéressante en termes de stratégie et d’alignement des étoiles pour les Américains. On peut considérer deux grandes catégories de ressources en hydrocarbures : les ressources conventionnelles, qui incluent toutes les formes de pétrole et de gaz faciles à extraire. Dans ce domaine, la Russie était inégalable, aux côtés des pays du golfe, car il leur suffisait de forer un trou dans le sol pour que le gaz et le pétrole jaillissent. Ces ressources avaient alors un prix moyen d’environ 25$ le baril.

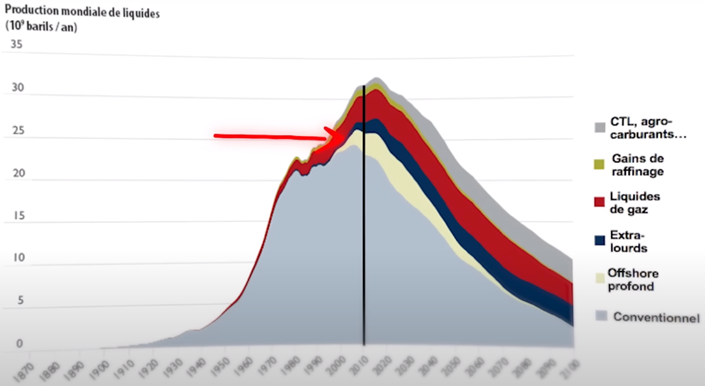

Le problème réside dans le fait que le pic de production des ressources conventionnelles a été atteint en 2007/2008, comme le montre le graphique ci-dessus. Depuis lors, la quantité de ces ressources disponibles à l’échelle mondiale diminue progressivement, ce qui a entraîné une hausse des prix jusqu’en 2015. Cependant, les États-Unis ont alors commencé à exploiter de nouvelles sources d’énergies fossiles non conventionnelles, notamment les pétroles et gaz de schiste, ce qui a provoqué une baisse structurelle des prix du pétrole.

Pour les États-Unis, cette situation pose problème car le coût de production de ces pétroles non conventionnels se situe plutôt autour de 60 à 70$ le baril, ce qui rend le secteur très vulnérable. De nombreuses entreprises pétrolières américaines ont fait faillite et ont été rachetées par de grandes compagnies du secteur. La crise liée aux mesures anti-COVID a également aggravé la situation, car elle a entraîné une chute importante du prix du pétrole en raison de l’inactivité économique dans les pays occidentaux.

Par ailleurs, la guerre en Ukraine a eu pour conséquence que l’Union Européenne s’est coupée du pétrole russe, entraînant une hausse des prix des hydrocarbures pour toute l’Europe en raison de la fragmentation du marché du pétrole. Face à cette situation, les États-Unis ont rapidement annoncé qu’ils vendraient du pétrole et du gaz de schiste à l’Europe, même si le prix était quatre fois plus élevé qu’auparavant.

Les européens = dommages collatéraux

Il est indéniable que la situation actuelle est complexe et comporte des enjeux géopolitiques et économiques majeurs. Suite aux sanctions et aux tensions liées à la crise en Ukraine, le pétrole qui ne parvient plus de Russie vers l’Europe est désormais acheminé par l’Inde et même l’Arabie saoudite, qui se met étrangement à importer du pétrole. Ce jeu de cache-cache avec les sanctions a conduit à des augmentations de prix, permettant à la Russie, soutenue par la Chine, l’Inde et l’Arabie saoudite, de gérer les prix du pétrole par eux-mêmes. Cela contraint l’Europe à acheter du pétrole à des prix plus élevés, étant donné son besoin crucial en énergie.

Actuellement, l’OPEC a déclaré son intention de maintenir un prix plancher du pétrole à 80$, ce qui va pénaliser fortement l’Europe, étant donné qu’elle ne bénéficie pas des mêmes contrats de long terme que ceux conclus entre l’Arabie saoudite, la Russie, l’Inde et leurs alliés, dont la Chine.

Les États-Unis ont quant à eux réalisé un double coup gagnant : d’une part, ils disposent d’une énergie bon marché, ce qui attire les industriels sur leur sol ; d’autre part, ils retrouvent des marges bénéficiaires sur leurs exportations, ce qui les avantage sur les marchés internationaux. Cela explique en partie le boom de l’industrie aux États-Unis, mais cela se fait au détriment de l’Europe.

Cependant, il est essentiel de ne pas tirer de conclusions hâtives. La situation est complexe et sujette à des changements rapides. Bien que l’économie américaine puisse bénéficier de certains avantages actuellement, il est difficile de prévoir avec certitude comment les choses évolueront à l’avenir. Investir dans les obligations américaines pour sécuriser son patrimoine doit être mûrement réfléchi et ne peut être décidé trop rapidement étant donné les nombreuses variables en jeu sur le marché mondial. La prudence et l’analyse approfondie sont de mise pour prendre des décisions financières éclairées.

Le retour de bâton

Il y a toutefois deux grandes problématiques pour les Américains dans cette histoire. La première réside dans le caractère éphémère des ressources non conventionnelles telles que le pétrole et le gaz de schiste, qui pourraient constituer un avantage ne durant qu’une décennie au maximum. Il est essentiel de comprendre que ces ressources n’ont rien d’une découverte fortuite, elles sont identifiées depuis très longtemps, mais les fluctuations des prix du marché et les conditions d’exploitation ne les rendaient attrayantes qu’après l’atteinte du pic de production du pétrole conventionnel en 2007. Par conséquent, nous savons depuis longtemps qu’elles existent et nous sommes également conscients de leurs avantages, mais surtout de leurs faiblesses. Les puits atteignent leur pic de production en seulement 2 à 3 ans, ce qui nécessite un grand nombre de forages, étant donné que leur extraction est plus complexe. Ainsi, le pic pétrolier de ces ressources pourrait bien se produire entre aujourd’hui et 2030, voire même avant.

Dans mes premiers articles en 2006, j’en parlais déjà. Sachez que lorsqu’on prend connaissance d’un article dans un journal, annonçant la découverte d’un vaste gisement pétrolier, il convient de considérer cet événement comme un phénomène secondaire à l’échelle des ressources mondiales en pétrole et en gaz, déjà largement étudiées et connues. Ainsi, les États-Unis se trouvent face à un défi latent en matière d’approvisionnement énergétique dans les cinq prochaines années, car ils n’ont pas investi dans l’énergie nucléaire, la seule source d’énergie primaire susceptible de leur permettre d’opérer à grande échelle.

Les États-Unis n’ont pas prévu la fin du dollar

Le deuxième sujet concerne la suprématie du dollar américain qui risque de s’effriter simultanément avec le développement des gazoducs Nord Stream. Ces derniers mois, le dollar a subi de nombreuses dépréciations, ce qui est tout simplement incroyable. Même les Saoudiens se permettent désormais de vendre leur pétrole en roubles ou en yuans, ce qui témoigne d’un changement profond dans les échanges monétaires internationaux. En conséquence, environ 3 000 milliards de dollars, qui étaient jusque-là immobilisés dans les comptes des différentes banques centrales du monde pour faciliter les achats énergétiques en pétrodollars, pourraient revenir aux États-Unis. C’est une somme colossale.

En discutant avec Charles GAVE, nous envisageons l’impact de cette situation, qui pourrait entraîner une explosion du déficit commercial des États-Unis à long terme, ainsi qu’une réduction du niveau de vie d’environ 20 % pour les Américains. Cependant, il est important de souligner que ce processus prendra du temps, certainement plusieurs années. C’est la raison pour laquelle nous vous accompagnons dans notre lettre d’investissement, que je rédige en collaboration avec Didier DARCET, afin de préserver et développer votre patrimoine. Dans notre lettre, nous vous expliquons comment débancariser votre épargne de l’Union Européenne, ainsi que la manière de construire des portefeuilles financiers qui préservent ou augmentent votre épargne. De plus, nous vous présentons des opportunités d’investissement dans le private equity ou d’autres formes de financement participatif dans des secteurs concrets de l’économie.

Rejoignez notre cercle d’abonnés et bénéficiez de conseils avisés, d’analyses pointues et d’opportunités exclusives. Notre lettre d’investissement vous permettra de prendre des décisions éclairées pour sécuriser votre avenir financier et réaliser vos objectifs les plus ambitieux.

Ne pariez pas contre les États-Unis

Comme le dit souvent Warren Buffett, « Ne pariez pas contre l’Amérique », pourrait être un conseil avisé. En effet, le dollar pourrait prendre de la valeur, mais si les Américains parviennent à reconstruire leur tissu industriel en mettant en place des usines de haute technologie telles que les gigafactories de Tesla, ces entreprises auront de grandes chances de prospérer à l’échelle mondiale, contribuant ainsi à la fortune future des États-Unis. N’oublions pas qu’à l’heure actuelle, il existe deux grands types de croissance dans le monde.

D’une part, il y a la croissance ricardienne, obtenue par la planification visant à développer les capacités de production d’un pays. Il s’agit des fameuses phases de rattrapage, à l’instar de celles que la Chine a connues ces dernières décennies, ou que la Russie connaît actuellement en remplaçant progressivement les produits étrangers performants par des équivalents fabriqués localement.

D’autre part, nous avons la croissance schumpétérienne, qui consiste à créer de nouvelles inventions capables de bouleverser les vieux secteurs économiques pour les remplacer par des technologies radicalement novatrices. C’est notamment le cas des cryptomonnaies, de la voiture électrique, de la fusion nucléaire, de l’intelligence artificielle, et bien d’autres encore. Dans ce domaine, les États-Unis ont toujours excellé, voire été imbattables, faisant montre d’une remarquable capacité à innover.

Même si les débats concernant les cryptomonnaies semblent très tendus aux États-Unis, il ne faut pas oublier que ce pays a été le premier à reconnaître le statut de matière première au Bitcoin. Les questions de régulation des cryptomonnaies aux États-Unis portent principalement sur la distinction entre les entreprises telles qu’Ethereum, qui pourraient nécessiter une régulation similaire à celle des sociétés, et les projets réellement décentralisés qui pourraient être assimilés à des matières premières. Bien que cela crée des remous et de l’incertitude, certaines entreprises américaines ont décidé de quitter le territoire pour l’Europe. Toutefois, il convient de noter que l’Union Européenne n’a pas encore atteint le même niveau de compréhension sur ces sujets, même si elle a mis en place un cadre légal plus rapidement.

En outre, il est important de souligner que les problèmes actuels des États-Unis sont d’ordre monétaire. Cela ne signifie en aucune manière que les entreprises américaines sont condamnées à l’échec. Un exemple éloquent en la matière est la Turquie, où la monnaie ne cesse de s’effondrer, mais la bourse turque a tout de même offert à ses actionnaires une hausse inéluctable de 4 % en dollars, hors inflation, depuis le début de la crise monétaire.

Si vous souhaitez comprendre comment une telle situation est possible, je vous invite à consulter la vidéo ci-dessus sur la Turquie à ce sujet.

Richard Détente