Or = $ = énergie ?

Avec les conflits en Ukraine et en Palestine, le contexte mondial est marqué par une série de guerres, suscitant ainsi un intérêt croissant pour les fluctuations des monnaies. La question pertinente à ce jour est la suivante : Comment déterminer la devise dans laquelle investir son capital ?

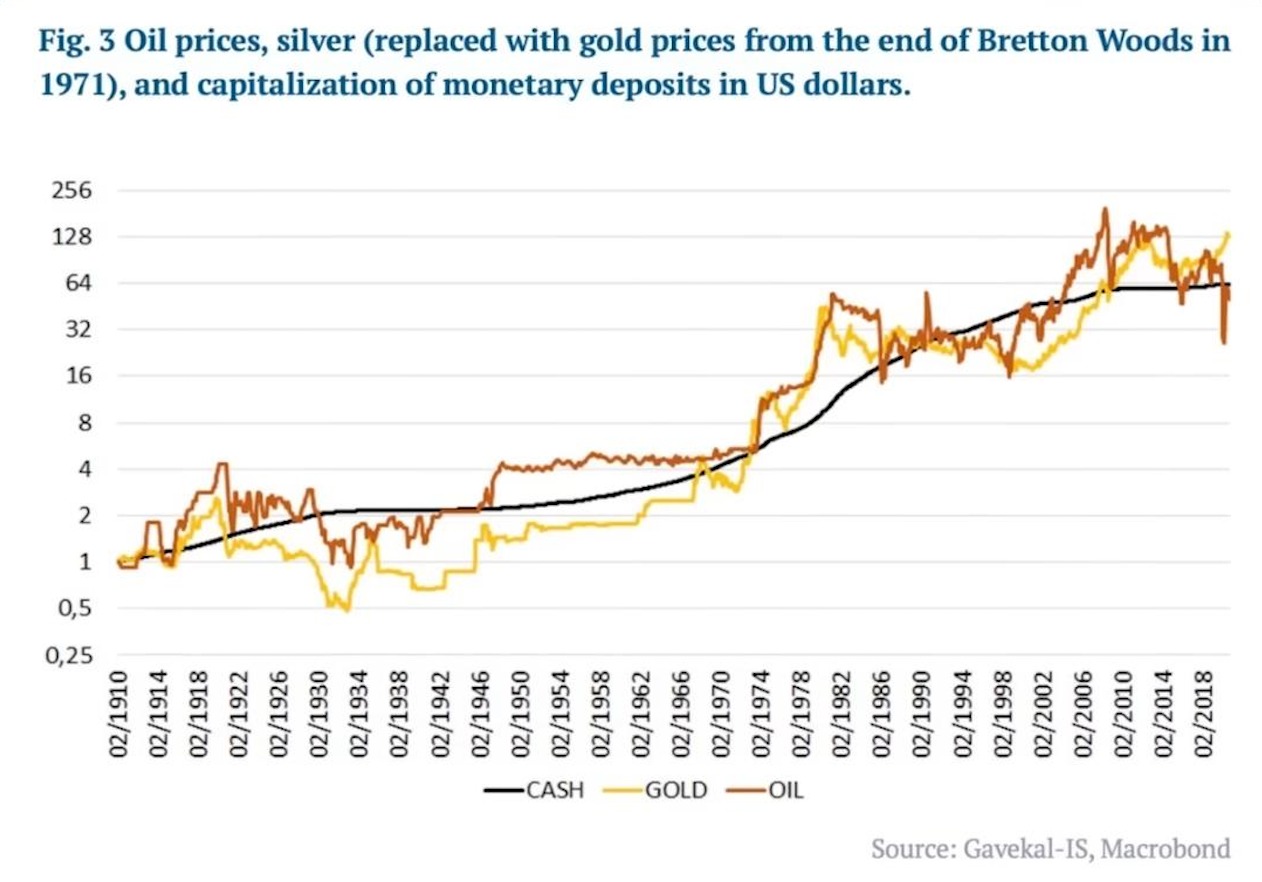

Les adeptes de mon compte Twitter sont conscients de mon obsession actuelle pour le graphique ci-dessus. En passant, une brève parenthèse : veuillez être attentif à suivre le compte correct @RichardDetente, car des faux comptes circulent dans le but de tromper les utilisateurs. Revenons à notre graphique, qui met en évidence la convergence à long terme de l’énergie, représentée par le pétrole, des monnaies fiats, symbolisées par le dollar, et de ce que j’appelle les « monnaies de confiance », représentées par l’or.

En d’autres termes, si l’on met en concurrence, sur une période de plus de 100 ans, trois portefeuilles représentant respectivement les cours des matières premières énergétiques, toutes les monnaies fiats et toutes les monnaies de confiance, ces trois portefeuilles auront, à la fin, une valeur équivalente. Cela engendre toute une série de conséquences. Tout d’abord, les monnaies fiats conservent leur valeur aussi bien que les monnaies de confiance, telles que l’or à ce jour. Cependant, entre les différentes monnaies fiats, des disparités de performance se manifestent. Bien que cela ne soit pas évident sur notre premier graphique en raison de la domination du dollar au cours des 120 dernières années, il est maintenant observable que la comparaison entre deux monnaies révèle une certaine volatilité.

1ère monnaie pour fuir l’euro

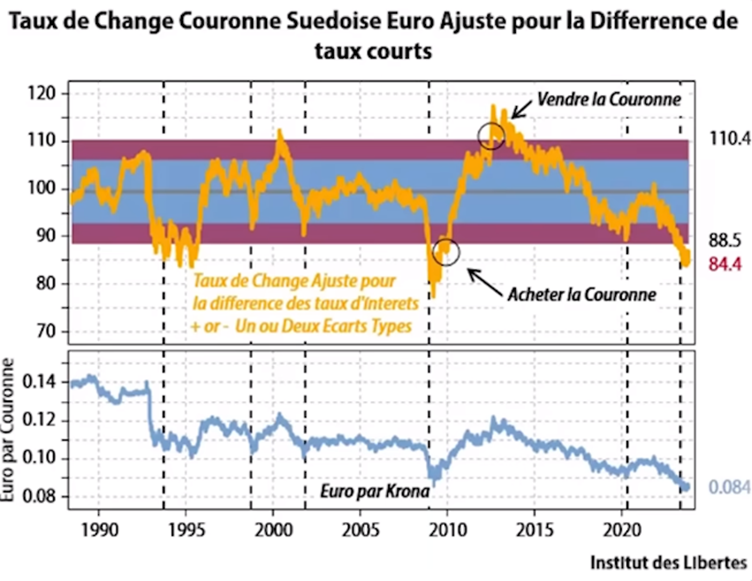

Prenons l’exemple de l’article de Charles GAVE sur la couronne suédoise par rapport à l’euro. À long terme, on observe une dévaluation de l’euro par rapport à la couronne suédoise, ce qui est naturel étant donné que la productivité de nos amis suédois excède celle des pays de la zone euro. Cependant, selon les enseignements de Maurice Allais, nous comprenons que les taux de change s’ajustent en fonction de l’inflation, qui guide elle-même les taux d’intérêt. Ainsi, en corrigeant notre ratio entre la couronne suédoise et l’euro en tenant compte des taux, nous obtenons un canal horizontal représentant la volatilité autour de l’équilibre monétaire à long terme entre la couronne suédoise et l’euro.

C’est à ce stade que des critères peuvent être établis pour déterminer si une monnaie est plus chère ou moins chère qu’une autre.

Statistiquement, nous savons que la variation de ce ratio, représentée par la courbe orange représentée sur le graphique ci-dessus, se situera dans la zone bleue (1 écart type) 68% du temps, et seulement 4% du temps au-delà de la zone violette (2 écarts types). En d’autres termes, lorsque nous sommes au-delà de la zone violette, il y a 96% de chances que la courbe orange revienne vers la moyenne.

Je souhaite aborder ce sujet aujourd’hui car Charles GAVE a rédigé un article à ce sujet pour l’Institut des Libertés. Toutefois, les clients de notre outil d’assistance à la gestion en ligne, Neystor, sont au courant de cette analyse depuis le début de l’année, car l’outil offre une comparaison en temps réel des monnaies.

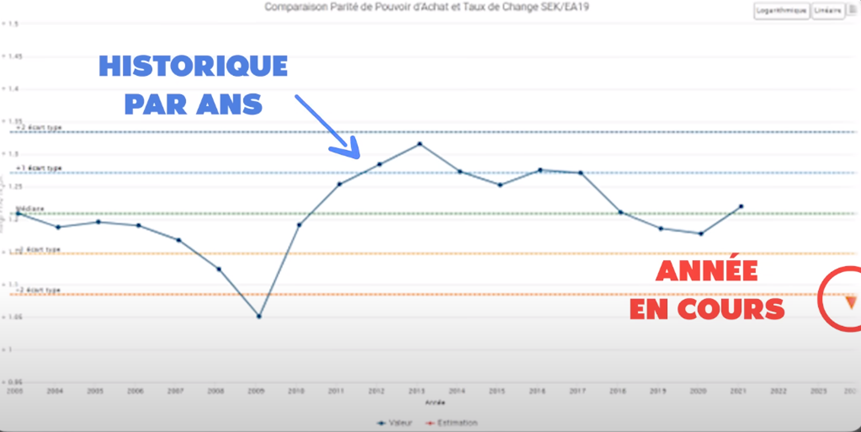

Sur le graphique ci-dessus provenant de Neystor, l’historique annuel est représenté en bleu, et le petit triangle orange indique notre position actuelle pour l’année en cours. À l’heure actuelle, nous sommes au-delà de deux écarts types. La seule différence réside dans le fait que le graphique de Charles GAVE intègre les taux d’intérêt, tandis que dans Neystor, c’est l’inflation qui est prise en compte. Cependant, comme mentionné précédemment, ces phénomènes sont liés, et ces deux approches mesurent fondamentalement la même réalité.

Comment se couvrir des risques sur l’euro ?

Ainsi, pour ceux souhaitant se prémunir contre les risques liés à l’euro, diverses devises et stratégies sont envisageables. Le choix de la Couronne suédoise, tel que je l’ai exposé, semble prometteur et devrait permettre des gains à moyen terme. Il est essentiel de noter que les fluctuations monétaires sont des processus lents, s’étirant sur plusieurs années.

Le pari sur le Franc suisse a déjà satisfait pleinement ceux qui l’ont adopté, se situant même au-dessus d’un écart type. Bien que non risqué, il est toutefois moins avantageux que le choix de la Couronne suédoise. D’autres devises présentent également une sous-évaluation par rapport à l’euro, mais je m’abstiens d’en discuter pour éviter de froisser mes clients.

Cependant, un avertissement s’impose concernant le Yen japonais. Bien qu’il semble sous-évalué, dépassant les 2 écarts types, nous redoutons une dévaluation structurelle de la monnaie japonaise afin de s’aligner sur le Yuan. Cette éventualité pourrait découler du processus de dédollarisation et de la régionalisation de la mondialisation. La Chine exerce une influence croissante sur la balance commerciale japonaise, ce qui pourrait orienter les grands équilibres monétaires du Japon vers une nouvelle harmonie avec la Chine, plutôt qu’avec les États-Unis ou l’Europe. Dans ce scénario, une remontée du Yen pourrait ne pas se concrétiser.

Il est important de souligner la limite de cet outil : en période de grands bouleversements dans l’ordre économique mondial, les équilibres ne tendent pas nécessairement à retourner vers la moyenne, car le monde subit des changements structurels. Comme toujours, il est impératif de maintenir un esprit critique à l’égard des outils que nous utilisons.

2ème option pour fuir l’euro : la monnaie en preuve de travail

Sur le premier graphique de Didier DARCET, on constate que l’or est à égalité avec les monnaies fiats. Cependant, il est bien connu que les monnaies fiats font faillite de manière assez régulière, avec une durée de vie moyenne d’environ 70 ans pour une monnaie d’État. À l’inverse, l’or existe depuis 5 000 ans et a émergé comme une monnaie de confiance par rapport à d’autres formes de monnaies-marchandises telles que l’argent, le cuivre, les pointes de flèche, les coquillages, ou toute autre forme.

Pour résumer, l’or se tient seul face à toutes les monnaies fiats. Un point d’intérêt soulevé par Louis Alexandre De Froissart, directeur de Montaigne Patrimoine, dans une discussion sur Twitter, est que l’or surpasse la performance de l’euro, notamment en comparaison avec son rendement obligataire à court terme. Cette remarque soulève une excellente question que nous devons expliquer.

Notre théorie, avec Didier DARCET, repose sur la notion que la valeur de l’or découle de sa capacité à représenter une preuve de travail. L’humanité attribue une valeur à l’or parce qu’elle sait que son extraction nécessite une dépense d’énergie. De plus, l’or est exclusivement utilisé pour dépenser de l’énergie en transportant de la valeur. C’est pourquoi j’affirme qu’il n’y a fondamentalement qu’une seule monnaie en preuve de travail, la plus efficace pour remplir ce rôle.

Étant donné que 10% de la valeur de l’or est industrielle et 90% est monétaire, l’or s’est imposé comme monnaie par rapport à l’argent métal, dont la valeur est plus influencée par son utilité industrielle (environ 50/50). Utiliser l’argent métal comme monnaie n’est donc pas optimal car sa valeur stockée est trop liée à son utilité industrielle.

De plus, l’or transporte la valeur du passé vers le présent en tant que preuve de travail passée, et comme le passé est certain, une seule monnaie en preuve de travail suffit. Les caractéristiques idéales de cette monnaie incluent la nécessité d’une dépense d’énergie pour sa production, une praticité maximale dans les échanges économiques, et une faible utilité intrinsèque afin d’isoler au maximum sa capacité à refléter une preuve de travail.

C’est pourquoi je pense que Bitcoin a le potentiel de devenir la meilleure monnaie en preuve de travail, car il n’a aucune utilité intrinsèque, présente des caractéristiques pratiques pour faciliter les échanges, et nécessite une grande quantité d’énergie pour être produit. Si cela se confirme, Bitcoin pourrait éventuellement marginaliser la valeur de l’or en la surpassant.

Cependant, peu importe le cas de Bitcoin, car l’essentiel ici est d’illustrer ce que Friedrich Hayek mentionnait sur la compétition entre les monnaies. À mon avis, cela est valable pour les monnaies de confiance en preuve de travail. En revanche, pour les monnaies fiats, l’enjeu est différent. Ces monnaies reposent sur un pari sur l’avenir par le biais de la création monétaire.

L’observation que l’or et les monnaies fiduciaires conservent la valeur de manière égale dans le temps revient à constater que le présent arbitre la valeur entre le passé et l’avenir, une logique qui semble plutôt cohérente.

Comprendre l’intérêt des monnaies fiat contre l’or

Cependant, en ce qui concerne les monnaies fiats, cela signifie qu’il y en aura qui vont sous-performer et d’autres qui vont surperformer. De plus, cela implique également que toutes les monnaies fiats finiront par perdre de la valeur, car la valeur d’une monnaie fiat est la somme de la valeur actualisée générée par le pays qui l’émet. Cependant, cela pourrait sembler décevant car cela suggère que l’on peut acheter de l’or et obtenir un rendement sûr à long terme, ou bien prendre des risques avec des monnaies fiats pour finir par obtenir le même rendement. Les partisans de l’or et les maximalistes du Bitcoin auraient-ils raison ? Les monnaies fiduciaires seraient-elles inutiles ? La preuve d’enjeu, traduite de l’anglais « Proof of Stake », serait-elle en réalité une « Proof of Suicide » ? Creusons donc davantage !

Affirmer que la valeur d’une monnaie fiat est la somme des revenus actualisés qui seront générés dans l’avenir est intéressant, car c’est exactement ainsi que l’on théorise le prix d’une action en finance. À l’université, on nous enseigne que la valeur d’une action est égale à la somme des dividendes futurs actualisés.

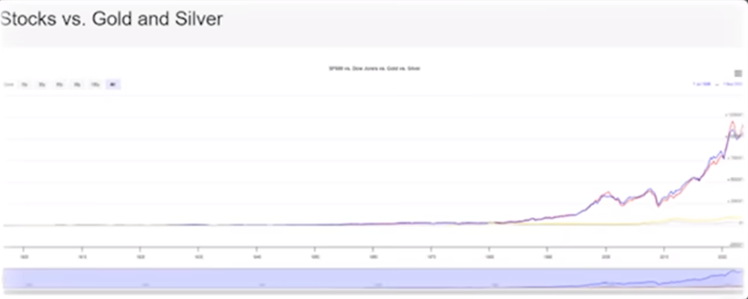

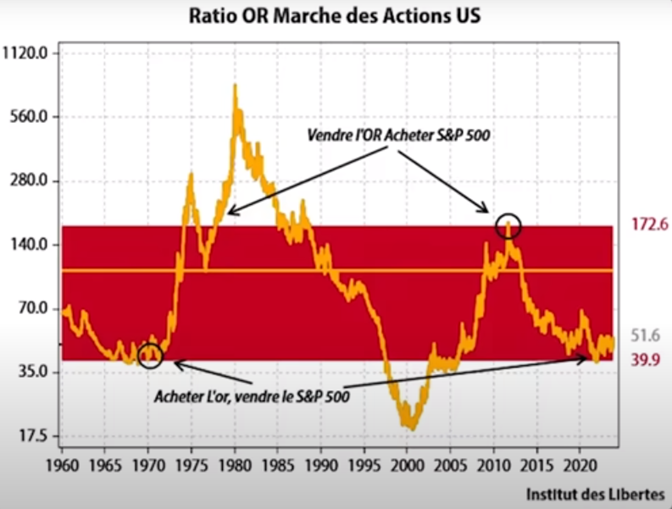

Sur le graphique ci-dessus regardons donc comment se comparent les marchés boursiers à l’or. Misère, les marchés boursiers surpassent considérablement les performances de l’or et de l’argent. C’est à la fois intéressant et surprenant. Mieux encore, Didier Darcet a élaboré une stratégie pour les gestionnaires de fonds sur le cash. L’idée est d’acheter les monnaies sous-évaluées lorsqu’elles sont à 1 ou 2 écarts types de leur canal médian par rapport au dollar, puis de les vendre lorsqu’elles sont surévaluées selon le même modèle que celui que je vous ai présenté. Il s’agit d’une sorte d’indice des monnaies. En termes de performances, cette stratégie surpasse celles du dollar et de l’or, bien évidemment, et là nous touchons quelque chose de précieux.

Oui, les monnaies fiats et les actions sont des preuves de suicide dans le sens où toute construction sociale qui prélève la valeur à créer dans l’avenir est vouée à mourir. L’acte de naissance est un suicide, car c’est se condamner à la mort. En revanche, si vous inventez le capitalisme, qui est une entité cherchant inlassablement la meilleure rentabilité du capital, vous allez créer l’idée d’un indice boursier. En substance, un indice boursier comme le S&P 500 est une machine qui favorise les meilleurs et élimine les moins performants. Lorsqu’une entreprise connaît une croissance exceptionnelle, elle intègre l’indice aux dépens d’une autre en difficulté qui en est éjectée. Le moteur de ce recyclage, applicable aussi bien aux entreprises qu’aux États, est le dynamisme, l’innovation, la pulsion de vie. C’est pourquoi je répète à qui veut bien l’entendre que l’idée de revenus passifs dont certains rêvent ne vaut rien au fond, car si vous devenez passif, vous vous exposez à voir votre fortune exterminée par le marché. C’est précisément cela, l’euthanasie du rentier de Keynes. Lorsque les investisseurs cessent de réfléchir, achètent aveuglément des obligations de leur pays pour obtenir des revenus passifs, ils se condamnent inévitablement à une tonte à un moment ou à un autre.

C’est pourquoi, avec Didier Darcet, dans la lettre de ce mois, nous parlons de l’or, se demandant s’il est opportun d’en acheter en ce moment et pourquoi. Nous abordons également une manière d’obtenir un IBAN directement sur un portefeuille crypto. La finance traditionnelle est en train de migrer vers un nouveau cycle d’innovation et de transformation du secteur financier et bancaire, et je pense qu’il est crucial de s’y intéresser. Posséder un IBAN sur un portefeuille, c’est avoir la possibilité de recevoir son salaire en crypto de la part de son employeur, sans qu’il s’en rende compte. C’est l’occasion d’être plus agile et moins assujetti aux nombreuses lois et réglementations qui s’appliquent aux assureurs et aux banquiers.

Forts de toutes ces considérations, nous pouvons conclure que l’or offre un moyen de se retirer du système économique lorsque l’on estime qu’il est en surchauffe. À l’inverse, vendre de l’or pour investir dans les marchés boursiers représente un moyen de surpasser les performances de l’or lorsque la société se réorganise intelligemment pour plus d’innovation et de croissance.

Une fois cela dit, vous comprendrez facilement le graphique ci-dessus qui représente le ratio entre l’or et les marchés boursiers. Lorsque l’or sort par le bas de son canal par rapport aux actions au-delà de deux écarts types, il devient intelligent de réfléchir à en acheter. Et inversement, lorsque le ratio sort par le haut, il est peut-être temps de vendre de l’or pour acheter des actions. Pour ceux qui n’ont pas d’épargne, leur tâche sera d’augmenter leurs revenus. Or, pour ceux qui en ont la possibilité, il est plus facile d’augmenter ses revenus dans un pays en croissance. C’est pourquoi nous proposons une formation pour s’expatrier en Suisse. Actuellement, la Suisse connaît une forte demande de main-d’œuvre qualifiée, offrant ainsi des opportunités pour ceux prêts à apporter de la valeur au pays. Cette situation ne durera peut-être pas éternellement, mais c’est encore possible.

Tout cela pour dire que si vous trouvez que le monde est cruel envers vous ou simplement cruel, vous n’avez pas forcément tort. Cependant, il existe de nombreuses façons de s’adapter à cette situation, dépendant en grande partie de vos choix.

D’ailleurs, pour mieux comprendre les différences entre la France et la Suisse, regardez la vidéo ci-dessus où j’explique comment fonctionne la Suisse.

Richard Détente