Pourquoi l’euro chute-t-il si brutalement ?

Depuis janvier 2022, l’euro décroche. La monnaie unique européenne subit depuis plusieurs jours un mouvement de chute très brutal. Cette dépréciation est accompagnée d’une forte inflation et une croissance qui tourne au ralenti.

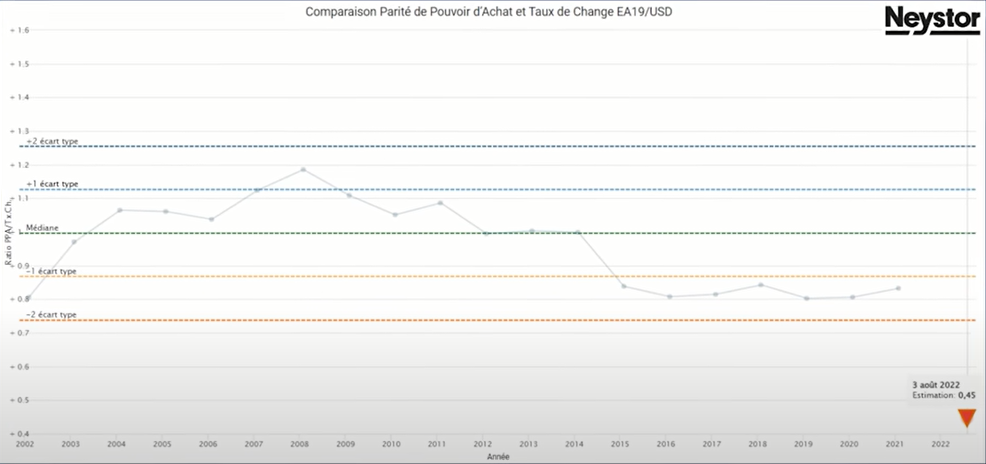

Afin d’avoir une véritable représentation de la valeur de l’euro par rapport au dollar, nous devrions regarder l’équilibre entre le taux de change et la parité de pouvoir d’achat.

Au-delà du taux de change, l’euro est, donc, bien en déclin. Pouvons-nous réagir face à cette récession ? Faut-il complètement abandonner l’euro ?

Le fonctionnement des monnaies

Pour connaitre les raisons de l’effondrement de l’euro, il est important de comprendre comment fonctionnent les monnaies les unes avec les autres. Le taux de change est le prix qui permet aux agents économiques de choisir entre produire des biens et services sur place ou les importer de l’étranger. La parité de pouvoir d’achat permet de tenir compte de l’inflation. Enfin, gardons à l’esprit que les taux de change s’ajustent sur les taux d’inflation. Ainsi, dans un monde plus ou moins stable, les grands équilibres entre pays ne changeraient pas constamment. Avec les bons indicateurs, on pourrait voir comment les monnaies fluctuent entre elles.

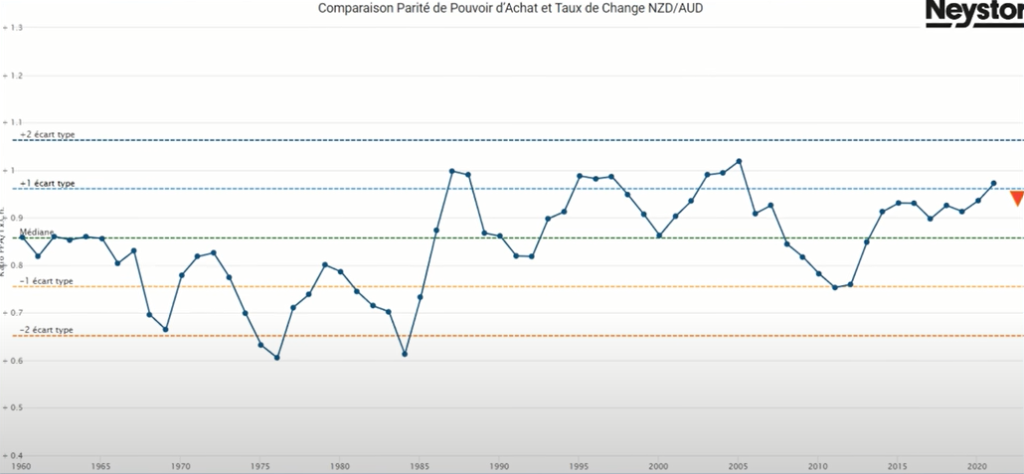

Sur le graphique ci-dessous issu de Neystor, notre plateforme d’assistance à la gestion libre en ligne, nous prenons l’exemple des dollars australiens et néo-zélandais, ce sont deux pays très éloignés de la tourmente de l’Occident et comme le montre le graphique, ils ont été parfois sous-évalués et surévalués et qui ont tous oscillé autour de la médiane pendant plus de 80 ans, cela est la vie ordinaire. L’outil nous permet de comprendre qu’au-delà d’un ou deux écarts type, une monnaie est sous-évaluée et que nous devons réfléchir…

Soit c’est une anomalie ponctuelle car les marchés sont facétieux et dans ce cas nous pouvons en acheter pour profiter du retour à la moyenne ( exemple : couple du dollar australien et du dollar néo-zélandais), Soit c’est plus compliqué et nous assistons peut-être à une rupture des grands équilibres de laquelle il faut se méfier car il n’y aura peut-être jamais de retour à la moyenne.

Dans le cas de l’euro, comme le démontre le graphique ci-dessus, nous assistons à la rupture d’un équilibre pour aller vers un autre équilibre stable.

Comment expliquer tout cela?

98,5 % de la croissance économique est lié à la consommation d’énergie. Les marchés savent qu’une coupure totale ou partielle du gaz russe impactera la croissance dans la zone euro.

Le 1,5% de la croissance restant sont les gains de productivité annuelle qui sont stables sur le long terme.

Si les marchés sont efficients alors tout ce qui a été évoqué est intégré dans les prix de marchés, et il n’y aurait donc plus rien à faire.

Didier Darcet s’est plongé dans l’économétrie et il a découvert ce que nous appelons un risque modèle. Il explique qu’il est important de ne pas se tromper sur le modèle suivi pour ne pas régresser.

Les calculs de Didier Darcet confirment les prédictions des indicateurs. Pour plus de détails, nous vous invitons à regarder la vidéo ci-dessous.

Pourquoi ne reverra-t-on pas un retour à la valeur moyenne de l’euro par rapport au dollar ?

L’Union européenne est en train de perdre sur tous les plans.

Sur le plan militaire, malgré que l’alliance Ukraine/Eu remporte toutes les batailles dans les journaux, les russes sont toujours en Ukraine et ils ont même tendance à augmenter la taille du territoire conquis.

Sur le plan énergétique, si nous considérons que l’Union européenne n’est pas prête à trouver un terrain d’entente avec la Russie pour que le gaz afflue de nouveau comme avant, et que nous considérons que l’énergie nucléaire ne sera pas disponible en quantité suffisante avant au moins 10 ans, le temps de construire beaucoup de nouvelles centrales, alors nous pourrions considérer que l’Europe va entrer en récession et même en stagflation et ne dépassera pas son plus haut en termes de PIB réel, et nous estimons que cela va durer longtemps.

Enfin, comment les États-Unis perçoivent une puissance affaiblie qui nécessite structurellement un soutien extérieur pour soutenir ses alliés ? Pour cette raison, dans la lettre d’investissement que nous fournissons avec Didier Darcet, depuis fin février 2022, nos portefeuilles rentiers et tacticiens gagnent respectivement +3,4 % et +5,5 %, alors que dans le même temps le CAC40 baisse de -4 % et le SNPI est de -6,5 %.

Certes, nos hypothèses de travail ne sont pas forcément comme celle du marché, mais elles restent efficaces, et le plus important, c’est qu’elles fonctionnent.

Crypto contre finance traditionnelle

Plus précisément, shorter (vendre à découvert) coûte de l’argent. Étant donné qu’il faut emprunter des euros et les revendre pour acheter des dollars.

Si le mouvement est bien coordonné, l’euro chutera et nous pourrions racheter l’euro en dollars et gagner de l’argent. La difficulté est que le crédit coûte de l’argent, ce qui limite le temps pendant lequel nous pourrions réussir à vendre à découvert.

Cependant, il s’avère que pour les crypto-monnaies, il existe des shorts qui rapportent de l’argent car il est moins cher d’emprunter en euros. Certains protocoles offrent en dollars de bons rendements pour diverses raisons.

Dans les crypto-monnaies, les shorts en euros se renforcent avec le temps grâce aux taux d’intérêts générés. Si ce pari est correct, nous pourrions obtenir un double profit. Si l’euro reste là où il est, il continuera tout de même à rapporter des intérêts.

L’idéal est donc d’ouvrir des comptes bancaires à l’étranger, de nous débancariser en partie grâce aux nouvelles technologies de la blockchain également.

En raison de la nature critique de la situation, il est nécessaire de prendre ses précautions.

En conclusion

La dépréciation de l’euro est le résultat de multiples facteurs : inflation, crainte de récession et guerre aux portes de l’Europe.

L’inflation galopante, affectant les secteurs de l’énergie et les matières premières, est certainement liée au ralentissement de la croissance. La situation en Ukraine s’est avérée la source de nombreuses menaces économiques. Tout cela ajoute la crainte d’une récession. L’activité économique de la zone euro a fortement ralenti, atteignant son plus bas niveau. Alors que le dollar continue de s’apprécier et se rapproche de l’équilibre avec la monnaie unique.

Néanmoins, il est nécessaire de prendre en compte tous ces facteurs et continuer à investir, et donc l’idéal est d’ouvrir des banques à l’étranger, et de se débancariser en partie grâce aux nouvelles technologies de la blockchain.

Richard Détente