Le Yen se casse la figure en 2023

Le yen ne cesse de perdre de sa valeur par rapport au dollar depuis janvier 2021. Bien qu’il puisse sembler maintenir son niveau de prix de 2020, une analyse approfondie prenant en compte l’inflation et la parité de pouvoir d’achat révèle un renversement brusque et significatif. Le Japon a récemment lancé un vaste plan de relance économique, avec une injection de plus de 100 milliards de dollars, une somme considérable. Cela soulève la question de savoir si le Japon est en train de s’enliser sous le poids de sa dette colossale, atteignant 260% de son produit intérieur brut, comme le suggèrent certains commentaires sur les réseaux sociaux. Peuvent-ils déclencher une inflation dévastatrice, mettant ainsi en péril leur pays ? Cependant, en dépit de cette situation, leur inflation diminue déjà en 2023, et le taux d’intérêt à la banque centrale reste à -0,1%. Alors, qu’est-ce qui se passe réellement ?

Cet article a pour objectif de clarifier la situation au Japon et d’expliquer les implications d’une position d’achat sur le yen à l’heure actuelle, en se basant sur les observations de Charles GAVE, qui affirme dans un article que le yen n’est pas cher en ce moment et qu’il envisagerait d’en acquérir un peu s’il disposait de liquidités.

Japon : la nouvelle Allemagne du monde

En simplifiant de manière caricaturale avant d’approfondir, les Japonais semblent suivre la voie pour devenir la nouvelle Allemagne mondiale. Entre 2000 et 2020, les Allemands ont accumulé d’énormes excédents, principalement aux dépens de leurs partenaires du sud de l’Union Européenne, notamment l’Italie et l’Espagne. L’idée sous-jacente était simple : l’Allemagne, en tant que pays parmi les plus compétitifs en Europe, a rapidement absorbé l’industrie des pays du sud après l’introduction de l’euro, qui a fixé les taux de change entre les pays de la zone.

Avant l’euro, les fluctuations de taux de change résolvaient les écarts de productivité entre partenaires commerciaux. Cependant, avec l’arrivée de l’euro, le taux de change ne joue plus ce rôle régulateur, entraînant un déclin de la production industrielle dans les pays comme l’Italie, qui a perdu ses usines au profit de l’Allemagne. L’euro a ainsi permis aux industriels allemands de dominer économiquement la plupart des pays de la zone euro.

Cependant, cette situation a pris fin avec l’intervention de Poutine et Trump. Trump a critiqué la dévaluation de l’euro due aux pays du sud de l’UE, menaçant d’imposer des taxes sur les importations allemandes. Parallèlement, le conflit avec la Russie de Poutine, notamment l’explosion des gazoducs nord stream, a mis fin à la suprématie de l’industrie allemande. Cela a conduit à des spéculations sur l’éventuelle implication des États-Unis dans ces événements.

Le lien avec le Japon réside dans la politique japonaise consistant à déprécier le yen, entraînant des conséquences similaires à la politique allemande, agaçant ses voisins en aspirant l’industrie de niveau moyen à haut, notamment dans le domaine des machines-outils en Chine, dans l’Union Européenne et aux États-Unis. Bien que l’économie japonaise prospère grâce à des exportations massives, les citoyens japonais ressentent une diminution du pouvoir d’achat pour les produits étrangers, malgré la production réussie de voitures, de consoles de jeu et d’autres biens.

Ainsi, le Japon, déjà engagé dans une approche mercantiliste de base, intensifie cette stratégie en absorbant davantage de richesses qu’il n’en laisse échapper à l’échelle nationale. Cette mentalité mercantiliste, commune aux Allemands et aux Japonais, s’exprime par leur ressemblance dans la poursuite de politiques économiques axées sur l’accumulation de richesses nationales.

La Chine ne se laissera pas faire !

C’est à ce moment que l’on comprend le point de vue de Charles Gave lorsqu’il affirme que la situation du yen est insoutenable à l’échelle mondiale. Par conséquent, la Chine devrait réagir pour mettre fin à cette dévaluation, qui perturbe le système monétaire bien équilibré qu’elle s’efforce de construire. En effet, si le Japon tente de préempter le secteur moyen à haut de gamme de l’industrie en Asie du Sud-Est, cela pourrait entraîner des limitations significatives pour les économies de tous ces pays.

C’est pourquoi Charles Gave suggère que la Chine pourrait décider de convertir une partie substantielle de ses réserves de change en dollars contre du yen, afin de faire remonter la valeur de cette monnaie. Cependant, cette stratégie présente un inconvénient pour la Chine, car elle devrait se défaire d’obligations américaines rémunérées à plus de 5% pour acquérir des obligations japonaises, caractérisées par des rendements négatifs depuis un certain temps. Dans cette configuration, le Japon semble bénéficier de la situation, car il récupère des obligations américaines bien rémunérées, sans avoir l’intention d’augmenter ses propres taux d’intérêt.

Le Japon ne remontera pas ses taux négatifs

Pourquoi n’ajustent-ils pas leurs taux ? La population du Japon décroît, entraînant une diminution inévitable de son produit intérieur brut (PIB). Cependant, la situation est délicate, car le Japon est structurellement en déflation en raison de sa démographie, et sa dette, qui appartient en grande partie à sa propre population, est pratiquement inexistante. En fait, le Japon est le pays occidental le moins endetté au monde. Ainsi, la question demeure de savoir s’ils ont suffisamment de marge de manœuvre pour stimuler la croissance économique.

Japon, le pays le moins endetté d’Occident

Certes, il est essentiel de garder à l’esprit que l’endettement envers des créanciers étrangers implique un remboursement futur de la dette, tandis qu’une dette interne au sein du pays peut être remboursée par l’émission de nouvelles obligations, plaçant ainsi instantanément le fardeau sur la population. Les conséquences des choix d’investissement malavisés se font immédiatement sentir sur la croissance dans le cas d’une dette nationale, alors qu’une dette extérieure devient problématique lorsqu’il faut rapatrier l’argent du pays ultérieurement.

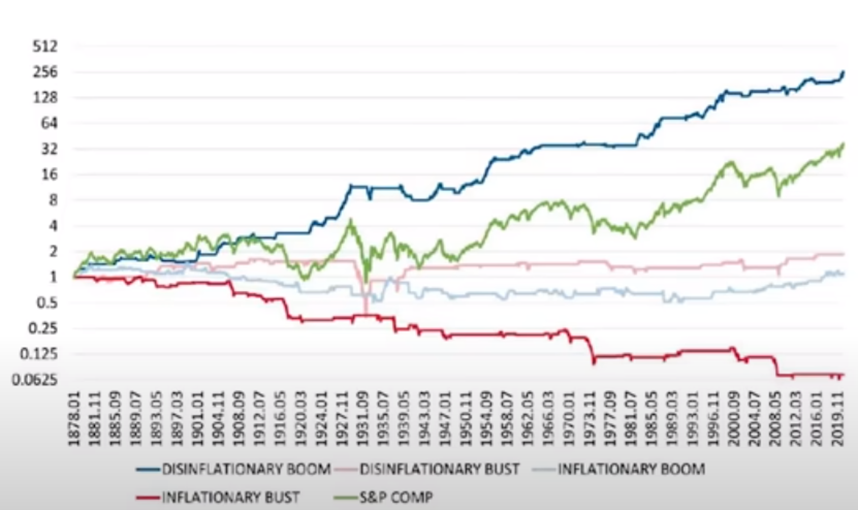

Si le Japon investit les 100 milliards récemment émis dans ses industries exportatrices en imprimant directement cette somme, effectivement endettant sa population, cela pourrait conduire le pays vers une période de croissance déflationniste, un scénario favorable en termes de croissance économique. Il est à noter que les régimes économiques peuvent être divisés en quatre quadrants en fonction de l’inflation et de la croissance. En observant les performances des marchés américains au cours de ces différentes périodes, il apparaît que la récession inflationniste est désastreuse, tandis que la croissance déflationniste semble être un paradis où l’argent est facile à gagner.

Le Japon semble viser le quadrant représenté par la couleur bleu clair du graphique ci-dessus, caractérisé par une croissance désinflationniste qui impacte négativement le taux de change et le pouvoir d’achat externe de sa population. Cependant, il est crucial de considérer les réactions des autres acteurs économiques, car une telle orientation pourrait probablement avoir des conséquences sur d’autres nations. Ainsi, la question centrale demeure : comment les partenaires réagiront-ils face à cette stratégie ?

Comment vont réagir les pays voisins ?

Certes, la Chine dispose de leviers d’action, bien que l’impact financier puisse être significatif si le yen ne remonte pas. De son côté, l’Union européenne pourrait exprimer son mécontentement, particulièrement sous l’influence de l’Allemagne. Toutefois, compte tenu des défis énergétiques massifs auxquels elle est confrontée, elle peut sembler hors-jeu, d’autant plus que son poids diplomatique international n’est pas à son apogée. Restent les États-Unis, un acteur incontournable du fait de leur position dominante.

La position américaine mérite une clarification, car d’une part, ils dénoncent une concurrence déloyale, tandis que d’autre part, ils suggèrent aux Japonais de prendre en charge leurs dépenses militaires. Cela, en raison du coût considérable impliqué, bien que les Japonais, de manière généreuse, achètent massivement des obligations américaines, contribuant ainsi au financement des guerres et du train de vie démesuré des États-Unis. Ainsi, la situation demeure complexe et sujette à diverses interprétations.

Dans notre lettre d’investissement de ce mois, Didier Darcet, avec qui je corédige cette lettre, propose une stratégie simple pour l’or. Par ailleurs, notre outil d’assistance à la gestion libre en ligne, Neystor, souligne des paires monétaires plus aisées à manœuvrer, telles que la couronne suédoise. Le cas du Japon représente un enjeu potentiellement captivant, comme l’a bien identifié Charles Gave, expert averti des marchés. Cependant, il reste un pari risqué pouvant entraîner plusieurs années de stagnation avec un yen déprécié.

Comparativement, la couronne suédoise offre une approche plus simple, car elle n’est pas systémique et s’inscrit davantage dans des cycles de marché avec un retour à la moyenne plus conventionnel. Dans le cas du Japon, la réussite de leur stratégie est cruciale, sinon ils pourraient faire face à des défis majeurs de la part de la Chine et éventuellement des États-Unis, partenaires qui, malgré leur étrangeté, suscitent une certaine appréhension lorsqu’on est trop proche d’eux.

Dans ce contexte complexe, si vous vous sentez dépassé par ces stratégies et actifs divers, mais craignez de compromettre votre épargne dans ce paysage géopolitique en constante évolution, prenez le temps de suivre notre formation par e-mail sur 7 jours, qui a l’avantage d’être gratuite. À la fin, nous vous proposerons de vous abonner à notre lettre d’investissement, mais même si vous ne choisissez pas de vous abonner, vous aurez accès à des informations précieuses et aurez consacré du temps à réfléchir chaque jour à votre stratégie. Dans un monde en rapide mutation, avoir une opinion éclairée est crucial. En cas d’erreur, vous pourrez ajuster, mais l’inaction vous expose à des revers constants sans possibilité de changer de cap.

Investir dans le Yen est un pari sur le long terme

En effet, il est essentiel de saisir fondamentalement la situation au Japon. Le pays se distingue par l’absence quasi totale de dettes, une caractéristique partagée avec la Chine. De plus, son PIB est structurellement orienté à la baisse en raison du vieillissement de la population, et le Japon maintient une politique restrictive envers les étrangers sur son sol. Cette approche contraste nettement avec l’Occident, représenté par l’Europe et les États-Unis, qui sont davantage des « pays de cigales » en termes économiques.

Le Japon réagit de manière opposée à l’Occident en période de crise. Les Japonais cessent d’investir leur épargne à l’étranger, provoquant ainsi une hausse du yen. C’est pourquoi on qualifie souvent le Japon d' »antifragile ». Cependant, il convient de souligner que malgré les opportunités, les risques sont nombreux et potentiellement étendus sur une longue période. Si vous choisissez de jouer ce coup, il est possible de réaliser des gains importants. Toutefois, il est crucial de garder à l’esprit que cela implique des paris sur de multiples facteurs géopolitiques, entraînant son lot d’incertitudes.

Pour ceux qui pourraient être surpris par l’affirmation que le Japon est le pays le moins endetté de l’Occident, je vous invite à visionner la vidéo ci-dessus où j’explique en détail pourquoi et comment, ce qui vous permettra de mieux comprendre la résilience du yen, comme je viens de l’expliquer. La réalité du Japon est fascinante, car elle diffère fondamentalement de la nôtre, et cela pourrait bouleverser votre perception.

Richard Détente